Benjamin Franklin vuonna 1798 totesi: ”tässä maailmassa mikään ei ole varmaa, paitsi kuolema ja verot.”Aavemainen lausuma julistettiin ei turhaan: verotus on yleinen piirre jokapäiväisessä elämässä sen ensiesiintymisestä lähtien-Burg (2004) mukaan se oli muinainen Egypti noin 2390 EKR., jossa vero otettiin ensimmäisen kerran käyttöön ja kerättiin jyvien muodossa. Teollistumisen myötä veropolitiikan soveltamisala laajeni vähitellen ja 1800-luvulle tultaessa verotus oli osa lähes kaikenlaista inhimillistä toimintaa ja kulutusta kehittyneemmissä maissa. Koska valtionvero muodostaa yleisesti huomattavan osan valtion tuloista, tämä muutos vaikutti syvästi raha-asioihimme-Vatien poliittisista ja taloudellisista huolenaiheista tuli ensiarvoisen tärkeitä.

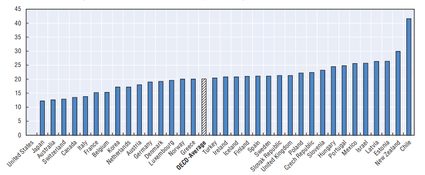

Seuraavassa kuvaajassa on esitetty arvonlisäveron osuus kokonaisverotuksesta vuonna 2014 eri maissa.

lähde: Tulotilastot (2016), OECD.

verotuksen taloudelliset vaikutukset voivat muuttua teoreettisen lähestymistavan ja verolajin mukaan. ARVONLISÄVERORAKENTEEN mukauttaminen tai muuttaminen – soveltamisalan tai verokannan mukaan-voi vaikuttaa koko talouteen eri kanavien kautta:

- se voi vaikuttaa säästämiskäyttäytymiseen

ekonomistit ovat monissa talousasioissa usein eri mieltä erilaisten verorasitusten vaikutuksista. Keskustelu tuloveron ja kulutusveron valinnasta on yksi näistä kiivaista aiheista. Huomattava osa ammatinharjoittajista uskoo, että tulovero vääristää säästämiskäyttäytymistä, koska se leikkaa ansioita, mikä vähentää käytettävissä olevia tuloja (se osa tuloista, joka on käytettävissä verotuksen jälkeen), jotka ihmiset voisivat käyttää säästämiseen. Toisaalta kulutusvero syntyy vasta, kun säästöjä käytetään, joten se ei muuta säästöpäätöksiä. Koska suuremmat säästöt lisäävät investointeja, kulutusveroon tukeutuminen voi suosia enemmän talouskasvua.

Yhdysvalloissa valtion tulot riippuvat enemmän henkilökohtaisista tuloveroista kuin Euroopan maissa, joissa kulutusverot muodostavat suurimman osan valtion tuloista. Oli useita yrityksiä siirtää Yhdysvaltain verojärjestelmää kohti kulutukseen perustuvaa verotusta, koska tällaisen muutoksen kannattajat väittävät, että se kannustaisi yksilöitä säästämään enemmän. Suuremmat säästöt edistäisivät silloin talouskasvua tuottavuudessa ja elintasossa.

sen sijaan nykyisen tuloverotuksen kannattajat uskovat, että ihmiset eivät muuttaisi säästämistapaansa paljonkaan vastauksena tällaiseen verojärjestelmän muutokseen. Vastaamalla tähän huoleen amerikkalaiset päättäjät muuttivat tuloverolakia niin, että se kompensoi tällaisen haitallisen vaikutuksen. Verovelvollinen voi maksaa tietyn summan erityisellä säästötilillä(esimerkiksi yksittäisillä Eläketileillä ja 401 (k) järjestelyllä), jota ei veroteta ennen kuin hän nostaa rahansa eläkkeen aikana. Tällaisessa tapauksessa ihmiset, jotka säästävät näiden tilien kautta, verottavat lopulta kulutuksensa eikä tulojensa perusteella.

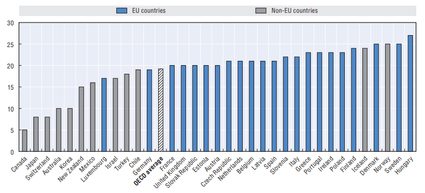

- se jakaa tulot uudelleen taloudessa

liittyy vakaasti säästämiskäyttäytymistä koskevaan argumenttiin, ja säästöjä edistävät verolait asettavat myös suuremman painoarvon pienituloisille. Se on niin, koska pienituloisilla perheillä ei yleensä ole varaa säästää ja he käyttävät kaikki tulonsa päivittäiseen kulutukseen; näin tällainen järjestelmä vähentää varakkaampien ihmisten verorasitusta ja pakottaa hallituksen asettamaan köyhille korkeamman verorasituksen. Tästä seuraa, että maissa, joissa verotulot ovat voimakkaasti kulutusverojen varassa, kuten korkea arvonlisäverokanta, se voi laajentaa rikkaiden ja köyhien välistä kuilua ja siten lisätä eriarvoisuutta yhteiskunnassa. Alla olevassa kuvassa on OECD-maiden yleinen arvonlisäverokanta vuonna 2016. Korkein yleinen verokanta (27%) kuuluu Unkariin, mutta sitä kompensoidaan alennetuilla verokannoilla, joita sovelletaan elintarvikkeisiin ja hiljattain rakennettuihin koteihin köyhien auttamiseksi ja perheiden tukemiseksi.

lähde: kulutusveron trendit (2016), OECD.

- se voi muuttaa hintatasoa

arvonlisäverokannan täytäntöönpano tai mukauttaminen voi vaikuttaa hintatasoon, vaikka sen suuruus ja pysyvät vaikutukset riippuvat paitsi verolainsäädännön rakenteesta myös taloudellisista tekijöistä ja taloudellisten toimijoiden reaktioista tällaiseen muutokseen. Tämän nähdäksemme mietitään jonkin maan arvonlisäverokannan korottamista. Muutoksen välitön vaikutus on varmasti arvonlisäveron alaisten tuotteiden hintatason nousu; sen inflaatiovaikutus voi kuitenkin lieventyä, jos myyjä ei siirrä näitä kustannuksia kokonaan loppukäyttäjälle. Tällainen tilanne voi tapahtua aloilla, joilla kilpailu myyjien kesken on kovaa tai kulutuskysyntä on herkempi hintojen muutoksille. Toisin sanoen koko hintavaikutus riippuu pitkälti kysynnän hintajoustosta. Lisäksi hallitus voi pakottaa myyjät olemaan nostamatta hintoja ja näin toteuttaa niin sanotun hintakattotoimenpiteen, joka vaimentaa hintavaikutusta entisestään. Vaikka arvonlisäverokannan muutos aiheuttaisikin hintamuutoksen, vaikutuksen kesto on kuitenkin melko lyhyt eikä juuri kiihdytä inflaatiota pysyvästi.

- Automaattinen vakauttaja

koska julkiset verot yleensä johtuvat taloudellisesta toiminnasta, niiden taso riippuu pitkälti reaalisesta bruttokansantuotteesta (BKT). ARVONLISÄVERO liikkuu erityisen paljon rinnakkain taloudellisen tuotannon kanssa sen kulutusperusteisuuden vuoksi. Kun tulot kasvavat, ihmiset kuluttavat enemmän tavaroihin ja palveluihin, joten verotulot automaattisesti kasvavat. Toisin sanoen tietty prosenttiosuus maassa tuotetuista kokonaistuloista virtaa valtiolle taloudellisen toimeliaisuuden mukaan: korkeampi taloudellinen toimeliaisuus tarkoittaa suurempia verotuloja ja pienempi BKT tarkoittaa pienempiä verotuloja. Koska kulutus muodostaa kuitenkin huomattavan osan bruttokansantuotteesta, suurin osa tästä valuu julkiseen talouteen, kun taas pienempi osa valuu takaisin talouteen (kulutusmuotona) ja edistää talouskasvua. Tästä seuraa, että veroja voidaan pitää automaattisena vakauttajana, koska ne suojaavat taloutta ylikuumenemiselta, mutta ne voivat myös tukea taloudellista toimeliaisuutta, kun tuotanto on odotettua pienempi. Lisäksi hallitus voi lisätä kulutusta alentamalla arvonlisäverokantoja, mutta näiden toimien vaikutus on epäselvä ja tuskin pitkäkestoinen.