Benjamin Franklin em 1798 declarou: “neste mundo nada é certo, mas morte e impostos. A declaração estranha foi declarada não em vão: a tributação é uma característica predominante da vida cotidiana desde sua aparência inicial-de acordo com Burg (2004), foi o antigo Egito por volta de 2390 AC, onde o imposto foi instituído e coletado pela primeira vez na forma de grãos. Com o advento da industrialização, o escopo das políticas fiscais se expandiu gradualmente e, no século 19, a tributação fazia parte de quase todos os tipos de atividade humana e consumo em países mais avançados. Como o imposto do governo geralmente representa uma parte considerável da receita do governo, essa mudança afetou profundamente nossos assuntos financeiros – as preocupações políticas e econômicas tornaram-se primordiais.

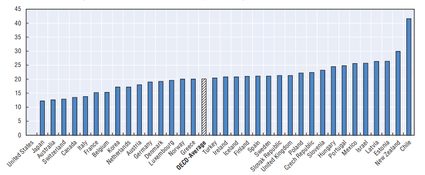

o gráfico a seguir mostra a parcela do IVA como uma porcentagem da tributação total em 2014 através de diferentes países.

fonte: Estatísticas da Receita (2016), OCDE.

as implicações econômicas da tributação podem mudar dependendo da abordagem teórica e do tipo de imposto. Adaptação ou modificação da estrutura do IVA – no âmbito ou taxa de imposto – pode afetar a economia como um todo, através de diferentes canais:

- Ele pode afetar o comportamento econômico

Economistas, tão comum em uma ampla gama de assuntos econômicos, muitas vezes discordam sobre as implicações de vários encargos fiscais. A discussão sobre a escolha entre imposto de renda e imposto de consumo constitui um desses temas acalorados. Uma parte considerável da profissão acredita que o imposto de renda distorce o comportamento de poupança, pois reduz os ganhos, reduzindo assim a renda disponível (a parte da renda disponível após a tributação) que as pessoas poderiam dedicar à poupança. Por outro lado, um imposto de consumo surge apenas quando as economias são gastas; portanto, não altera as decisões de poupança. Uma vez que economias mais altas contribuem para um maior investimento, depender mais do imposto sobre o consumo pode favorecer mais o crescimento econômico.Nos Estados Unidos, as receitas do governo dependem mais dos impostos de renda pessoal em comparação com os países europeus, onde os impostos de consumo constituem a maior parte dos rendimentos do governo. Houve várias tentativas de mover o sistema tributário dos EUA em direção à tributação baseada no consumo, já que os defensores de tal mudança argumentam que isso encorajaria os indivíduos a economizar mais. Economias mais altas, então, promoveriam o crescimento econômico na produtividade e nos padrões de vida.Em contraste, os promotores do imposto de renda atual acreditam que as pessoas não mudariam muito seu hábito de poupança em resposta a tal mudança no sistema tributário. Ao abordar essa preocupação, os formuladores de políticas americanos ajustaram a lei do imposto de renda para compensar esse efeito adverso. Os contribuintes podem liquidar uma quantia limitada em uma conta poupança especial (por exemplo, contas individuais de aposentadoria e planos 401(k)) que não estão sujeitos a tributação até que retirem seu dinheiro durante a aposentadoria. Nesse caso, as pessoas que economizam por meio dessas contas acabam sendo tributadas com base em seu consumo e não em sua renda.

- redistribui a renda na economia

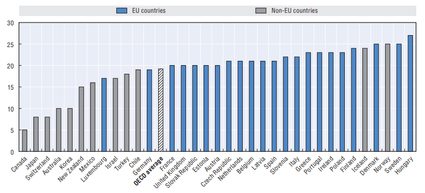

firmemente ligado ao argumento sobre a questão do comportamento de poupança, as leis fiscais que promovem a poupança também impõem um peso mais substancial às pessoas com renda mais baixa. É assim porque as famílias de baixa renda geralmente não podem pagar economias e tendem a gastar toda a sua renda com o consumo diário; assim, tal sistema reduz a carga tributária sobre as pessoas mais ricas e empurra o governo a impor um imposto mais alto sobre os pobres. Segue-se que em países onde as receitas fiscais dependem fortemente dos impostos sobre o consumo, como uma alta taxa de IVA, pode aumentar a diferença entre ricos e pobres, aumentando assim a desigualdade na sociedade. A figura abaixo mostra a taxa padrão de IVA nos países da OCDE em 2016. A taxa padrão mais alta (27%) pertence à Hungria; no entanto, é compensada por taxas reduzidas aplicadas a alimentos e casas recém-construídas para ajudar os pobres e apoiar as famílias.

fonte: tendências do imposto sobre o consumo( 2016), OCDE.

- pode alterar os níveis de preços

a implementação ou ajuste da taxa de IVA pode afetar o nível de preços, embora sua magnitude e efeito duradouro dependam não apenas da concepção da lei tributária, mas também dos fatores econômicos e da reação dos atores econômicos a tal mudança. Para ver isso, vamos considerar um aumento na taxa de IVA em um país. O efeito imediato da mudança é certamente um aumento nos níveis de preços dos produtos sujeitos ao IVA; no entanto, seu efeito inflacionário pode ser mitigado se o vendedor não transferir esse custo inteiramente para o cliente final. Tal situação pode acontecer em setores onde a concorrência é alta entre os vendedores ou a demanda do consumidor é mais sensível às mudanças de preços. Em outras palavras, o efeito total do preço depende em grande parte da elasticidade do preço da demanda. Além disso, o governo pode forçar os vendedores a não aumentar os preços, implementando assim a chamada medida de tetos de preços, que amortece ainda mais o efeito de preço. No entanto, mesmo que uma mudança na taxa de IVA induza a mudança de preço, a duração do efeito é bastante curta e dificilmente induz um aumento sustentado na taxa de inflação.

- Estabilizador Automático

como os impostos governamentais, em geral, emergem das atividades econômicas, seu nível depende em grande parte do Produto Interno Bruto (PIB) real. O imposto sobre Valor Agregado se move particularmente em conjunto com a produção econômica devido ao seu caráter baseado no consumo. Quando a renda cresce, as pessoas gastam mais em bens e serviços, portanto, as receitas fiscais aumentam automaticamente. Em outras palavras, uma porcentagem da renda total produzida em um país flui para o governo dependendo da atividade econômica: maior atividade econômica significa maiores receitas fiscais e menor PIB significa menor receita tributária. No entanto, como o consumo forma uma parte considerável do PIB, a maior parte disso flui para o governo, enquanto uma proporção menor flui de volta para a economia (como forma de consumo) e contribui para o crescimento econômico. Segue-se que os impostos podem ser considerados como um estabilizador automático, uma vez que protegem a economia do superaquecimento, mas também podem apoiar a atividade econômica quando a produção é menor do que o esperado. Além disso, o governo pode impulsionar o consumo reduzindo as taxas de IVA; no entanto, o efeito dessas políticas é ambíguo e dificilmente duradouro.