Bine ați venit la a treia tranșă a grupului nostru Captives 101 series: „cum funcționează un program de asigurare captiv?”Faceți clic aici pentru a verifica primele două articole din serie, care răspund la întrebările „ce este o companie de asigurări Captive?”și” ce este un grup captiv?”

asigurarea captivă a cunoscut o creștere istorică în ultimii ani. Astăzi, există mai mult de 7.000 de companii de asigurări captive la nivel global, comparativ cu doar 1.000 în 1980. În timp ce această creștere este impresionantă, programele de asigurare captive nu sunt încă la fel de bine înțelese ca planurile convenționale de asigurare.

pentru a ajuta la reducerea decalajului, acest articol va aborda întrebarea „cum funcționează un program de asigurare captiv?”Pentru a răspunde la aceasta, vom analiza două componente fundamentale ale unui program de asigurare captivă de grup:

- formula de finanțare a pierderilor risc-recompensă

- structura programului

acest articol se va concentra asupra modului în care grupul captivilor cu care lucrăm în mod obișnuit (dar nu întotdeauna) structurează și finanțează programele lor de asigurare. Rețineți că există mai multe modalități de a opera un grup captiv, iar descrierile de mai jos pot să nu se aplice tuturor programelor de asigurare captive.1

No. 1: o formulă risc-recompensă pentru finanțarea pierderilor

în contextul grupului captivi cu care lucrăm, explicarea formulei risc-recompensă utilizată pentru finanțarea pierderilor este esențială pentru a răspunde la întrebarea „cum funcționează un program de asigurare captivă?”

Captive Resources a dezvoltat formula risc-recompensă în anii 1980 și a devenit fundamentul modelului nostru captiv de grup. Echitabilă și ușor de înțeles, formula include partajarea riscurilor între membri pentru pierderile de severitate și asigură faptul că primele membrilor reflectă riscurile și istoricul pierderilor.

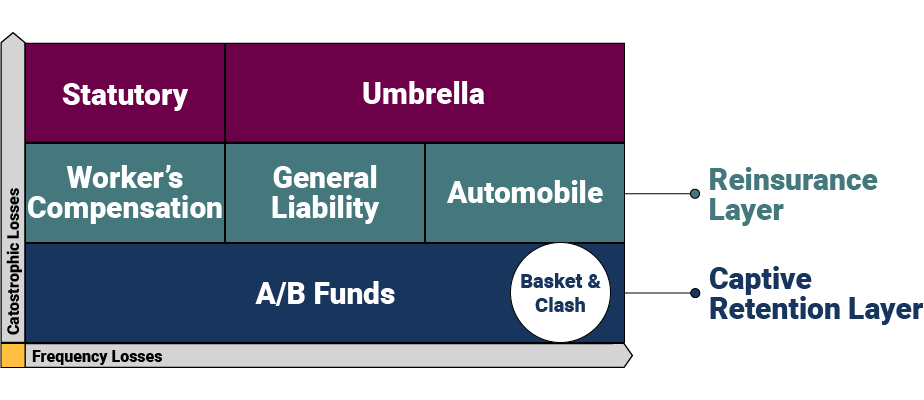

formula de finanțare este modelată în jurul diferitelor straturi concepute pentru a gestiona diferite niveluri de risc și pentru a proteja membrii de pierderi catastrofale și agregate. Iată o reprezentare vizuală la nivel înalt a formulei și a straturilor sale.

stratul de retenție captivă

în stratul de retenție captivă, pierderile sunt responsabilitatea captivului. Acest strat este format din două niveluri: fondurile de pierdere A și B. Suma reținută de un captiv variază în funcție de nevoile fiecărui grup, dar de obicei variază de la 250.000 USD la 500.000 USD.

captivii folosesc un actuar independent pentru a proiecta cât de mult trebuie fiecare membru să contribuie la fondurile sale A/B. Actuarul folosește istoricul pierderilor reale ale membrului pentru a estima cât de mult va avea nevoie compania pentru a-și finanța pierderile anuale.

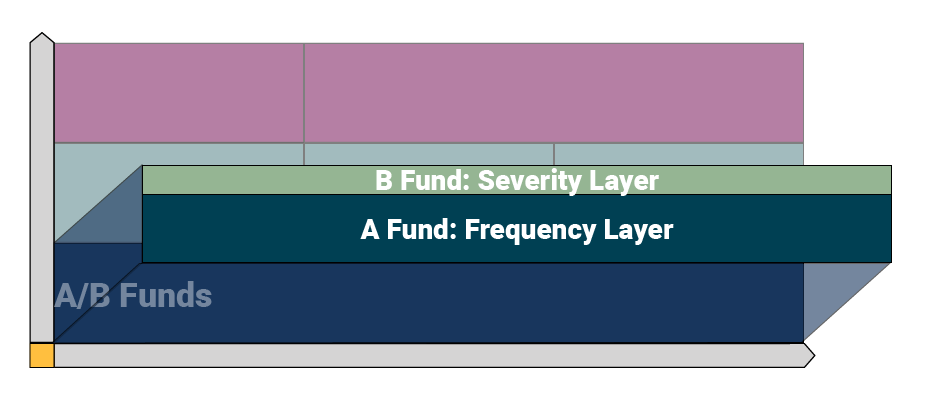

captivii grupului folosesc fondul A ca „strat de frecvență” pentru a gestiona creanțele mai mici. Fondul a plătește creanțe până la un anumit nivel de cost determinat de fiecare captiv — pentru acest articol, vom folosi 100.000 USD ca exemplu. Funcțional, acest lucru înseamnă că fondul A va plăti pentru creanțe între 0 și 100.000 USD pe apariție.

fondul B reprezintă „stratul de severitate”, care gestionează revendicări mai mari. Fondul B plătește pentru creanțe peste fondul A la un anumit nivel determinat de captiv. Pentru acest exemplu, vom folosi $ 400,000 ca plafon pentru acest strat, ceea ce înseamnă că fondul B ar gestiona costurile de revendicare între $100,001 și $400,000 pe apariție. Stratul Fondului B este locul în care are loc partajarea/schimbarea riscurilor, ceea ce înseamnă că membrii captivi împart pierderile în acest strat.

de obicei, captivii oferă, de asemenea, acoperire Coș (evenimente care implică mai multe linii de acoperire) și acoperire de ciocnire (doi sau mai mulți asigurați suferă o pierdere din aceeași apariție) pentru o protecție suplimentară.

stratul de reasigurare

deasupra stratului de retenție captivă se află stratul de reasigurare, unde riscul este transferat către un transportator de asigurări convențional pe diferitele linii de acoperire (de exemplu, compensația lucrătorilor, răspunderea generală și automobilul). Reasigurarea protejează captivul împotriva pierderilor catastrofale care depășesc reținerea captivă până la un anumit prag — vom folosi 1 milion de dolari pentru un exemplu aici. În exemplul nostru de funcționare, asta înseamnă că stratul de reasigurare va gestiona pierderi între 400.001 și 1 milion de dolari.

umbrelă și strat limită legală

următorul strat este format din două elemente:

- acoperire umbrelă: Plasat în afara captivului pentru o flexibilitate suplimentară (permițând membrilor individuali să asigure limite diferite), acoperirea umbrelă se situează deasupra stratului de reasigurare pentru răspunderea generală și acoperirea automobilelor.

- limite legale: plasate deasupra acoperirii compensațiilor lucrătorilor pentru a îndeplini cerințele individuale ale statului.

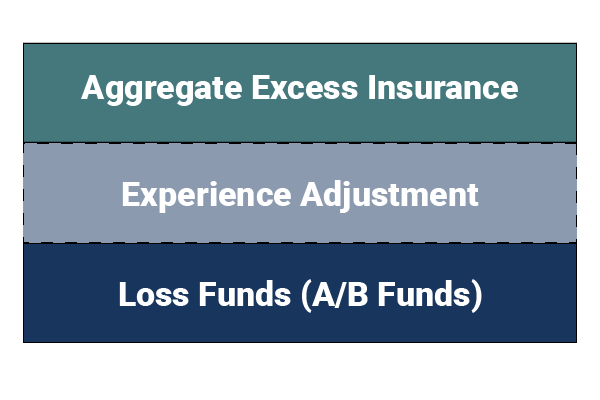

acoperire agregată a pierderilor

straturile de mai sus protejează captivul împotriva pierderilor mari, dar ce se întâmplă atunci când membrii captivului experimentează un număr mare de cereri cu valoare redusă? Achizițiile captive agregă asigurarea excedentară pentru a se proteja împotriva cererilor de despăgubire cu frecvență neașteptată. Astfel, în cazul puțin probabil în care captivul își epuizează fondurile pentru pierderi, excedentul agregat ar scădea și ar plăti orice creanțe suplimentare în stratul de retenție captiv.

captivii au, de asemenea, un mecanism încorporat cunoscut sub numele de „ajustare a experienței”-o sumă presetată în dolari pe care fiecare membru este evaluată dacă pierderile sale depășesc proiecțiile actuariale. Ajustarea este declanșată înainte de asigurarea excedentară agregată pentru a se asigura că captivul are o finanțare adecvată, oferă protecție de la membru la membru și creează un stimulent mai mare pentru membri pentru a preveni pierderile.

Nr.2: fluxul Structural al unui program de asigurare captivă de grup

a doua componentă esențială în înțelegerea modului în care funcționează un program de asigurare captivă de grup este fluxul structural al captivului. Cel mai simplu mod de a ilustra fluxul este să te uiți mai întâi la un aranjament convențional de asigurare. Cu programele tradiționale de asigurare, un asigurat plătește o primă brokerului său, care la rândul său cumpără o poliță de asigurare și servicii de la un transportator în numele asiguratului. Aranjamentul convențional oferă asigurărilor un control redus asupra transportatorului, a reasigurătorilor pe care îi poate utiliza, a costurilor de operare, a gestionării cererilor de despăgubire și a altor funcții esențiale de asigurare.

într — un program de asigurare captivă de grup, fluxul structural este separat-oferind asiguratului mult mai mult control asupra serviciilor și izolând mai bine captivul de condițiile volatile ale pieței.

Iată o prezentare generală a participanților majori la un program de asigurare captivă:

- asigurat: lucrează cu brokerul său de asigurări pentru a găsi un captiv care să se potrivească nevoilor companiei.

- Broker: un consilier de încredere care sprijină asiguratul în mod regulat.

- Consultant Captiv: Un consultant independent care oferă sprijin, coordonare și supraveghere captivului.

- Captive Manager: o firmă de management full-service care oferă servicii de asigurare captive, cum ar fi cererea de licență, formarea captive, contabilitate, și mai mult.

- transportator de asigurări: un transportator este încă implicat în modelul captiv pentru a emite polițele, pentru a oferi acoperire excesivă și legală agregată și pentru a susține riscul financiar complet al programului.

- Societate De Asigurări Captive: De obicei, presupune primul strat de pierderi și reprezintă porțiunea din aranjamentul de asigurare care oferă membrului proprietatea, controlul, profiturile de subscriere și veniturile din investiții.

- furnizor de control al riscurilor: o companie independentă care lucrează îndeaproape cu membrii și consultantul captiv pentru a ajuta membrii să reducă pierderile.

- administrator de reclamații: un administrator terț (TPA) dedicat gestionării cererilor pentru membrii captivi.

- actuar Independent: calculează suma pe care membrii o plătesc în fondurile lor de pierdere și îndeplinește alte funcții actuariale necesare.

doriți să aflați mai multe despre programele de asigurare captive de grup? Contactați Captive Resources astăzi.

Fiți la curent cu cele mai recente știri și informații din industria captivă a grupului, abonându-vă la resurse Captive.