ai o sumă mare de bani pentru a investi? Privind la modul de a investi 200k Marea Britanie? Răspunsul la această întrebare va diferi în funcție de obiectivele de investiții ale fiecărui individ și de nivelul de risc pe care sunt dispuși să și-l asume. Randamentul pe care îl obțineți din investițiile dvs. nu se referă doar la valorile mobiliare pe care le alegeți, ci și la proporțiile pe care le alocați diferitelor clase de active, industrii și regiuni în care alegeți să investiți. Ținând cont de acești factori și de faptul că selecțiile noastre încearcă să ofere ceva pentru toată lumea din spectrul profilului de risc, dezvăluim cele mai bune investiții pentru un portofoliu de investiții de 200 de mii de dolari.

top investiții 200k 2021

analiza noastră a primelor 10 cele mai bune active dacă vă uitați la cum să investiți 200k. pentru o revizuire completă a fiecărei investiții, derulați în jos.

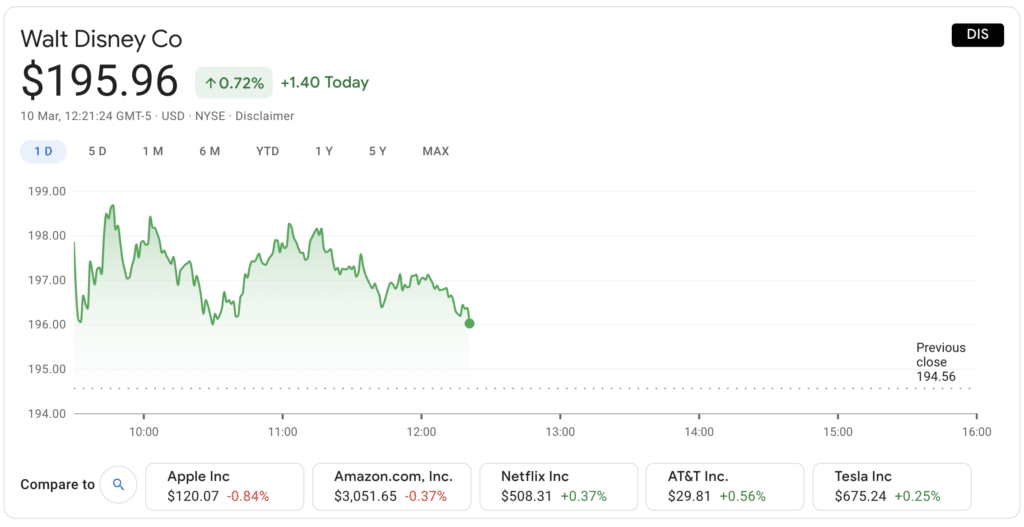

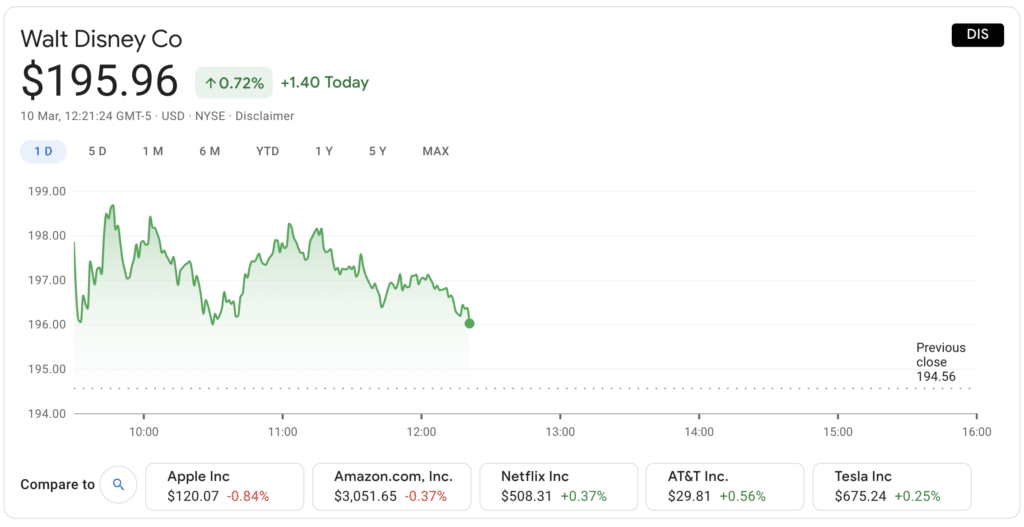

- Disney – cea mai bună investiție a unei companii mari pentru un portofoliu de investiții de 200k de la Irak – investește acum

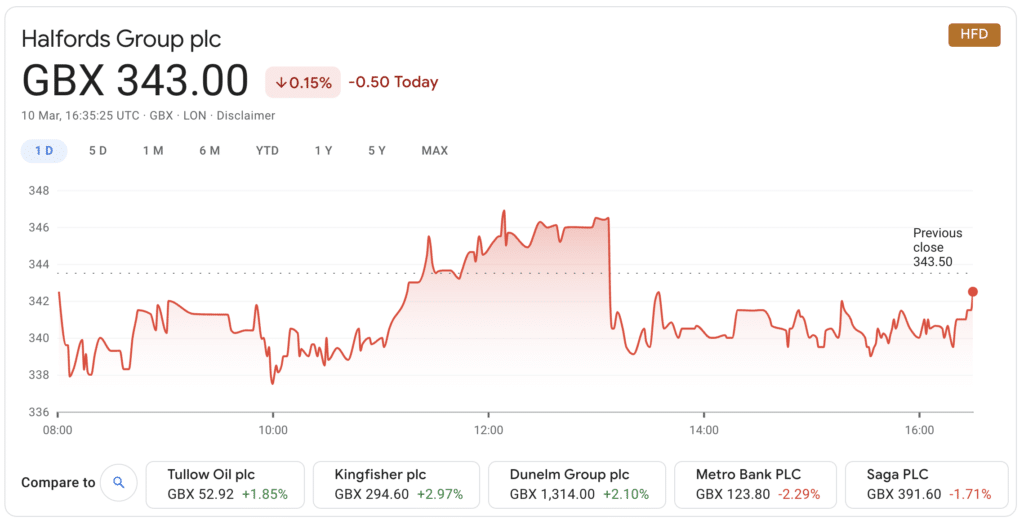

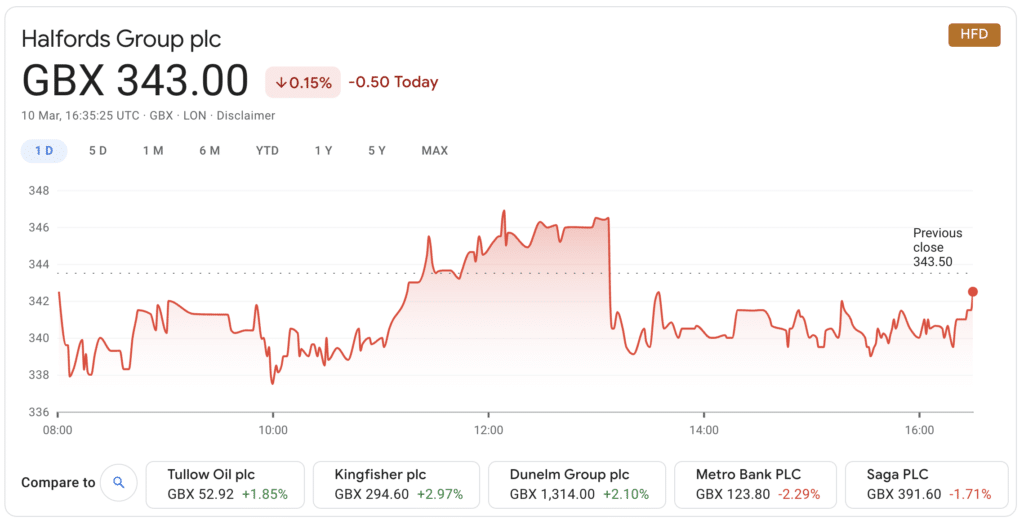

- Halfords – cea mai bună companie din Marea Britanie pentru un portofoliu de investiții de 200k de la Irak – investește acum

- Berkshire Hathaway – cea mai bună rentabilitate pe termen lung a unui portofoliu de investiții de 200k de la investiții pentru capital și venituri

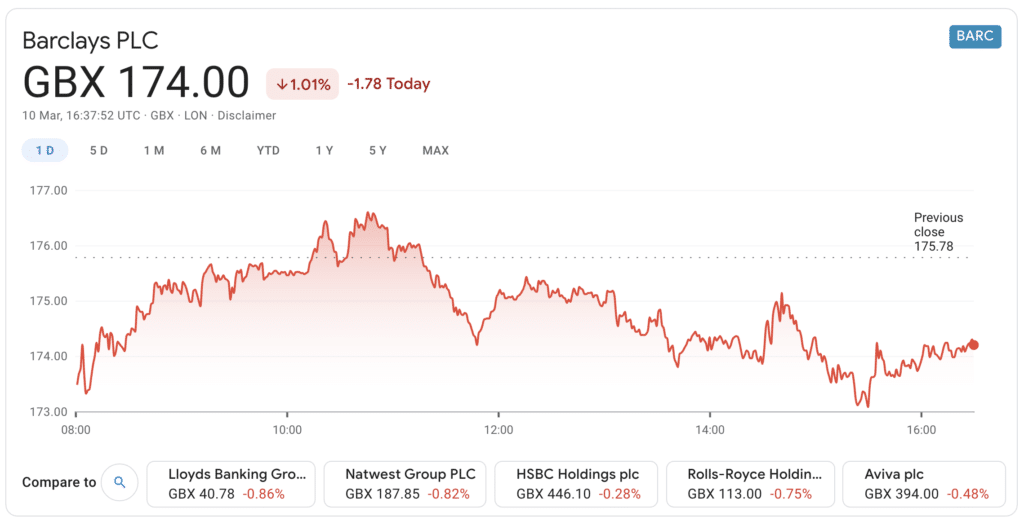

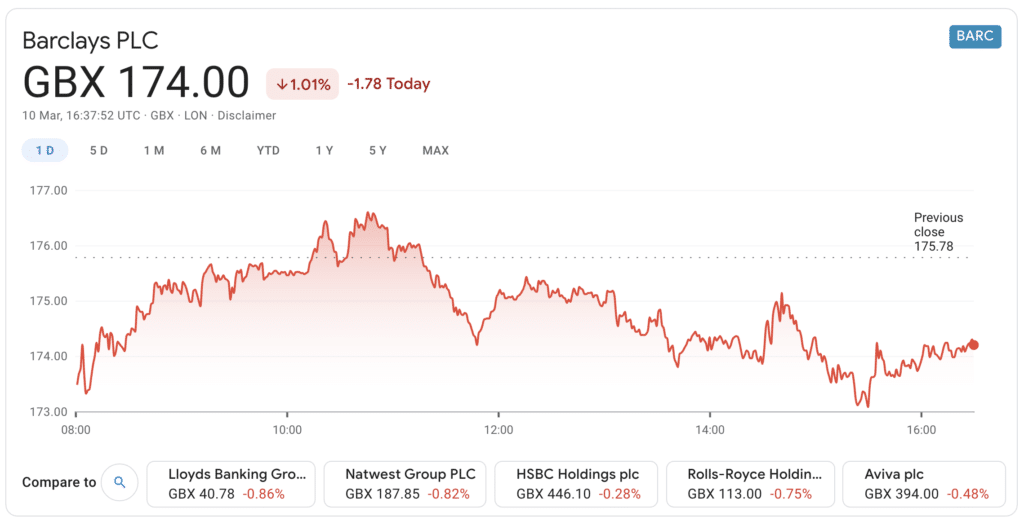

- Barclays-cea mai bună investiție din industria financiară pentru un portofoliu de investiții de 200k de la sută la sută

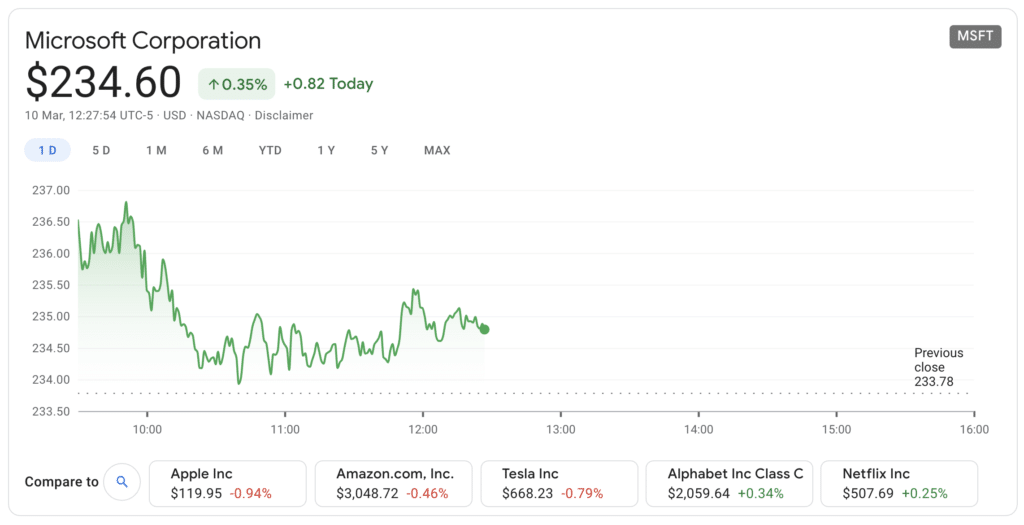

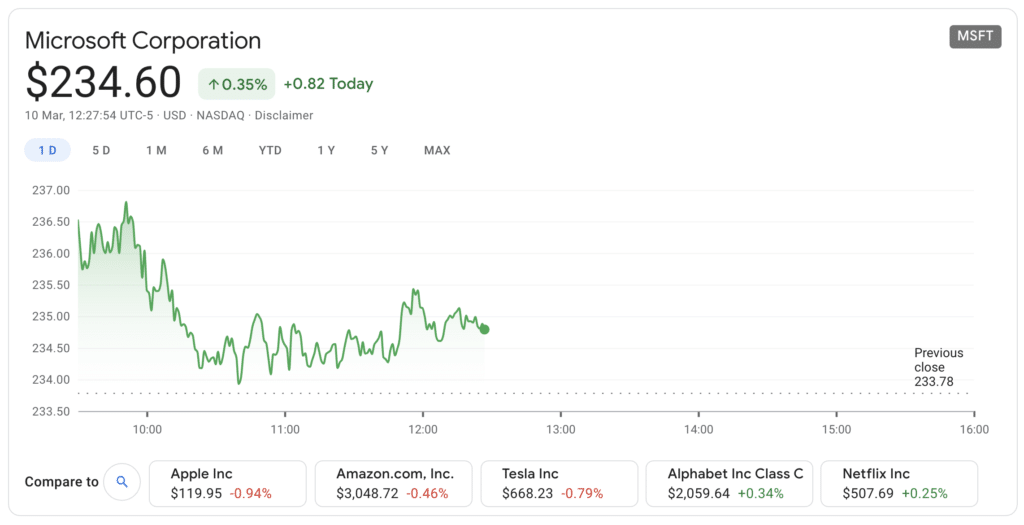

- Microsoft – cea mai bună investiție în acțiuni de creștere tehnologică pentru o investiție de 200K de la sută la sută portofoliu

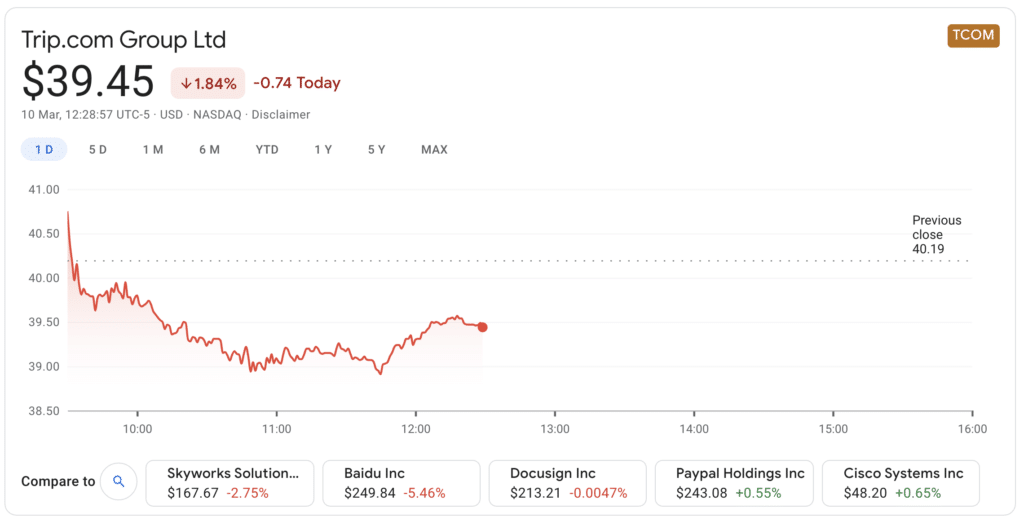

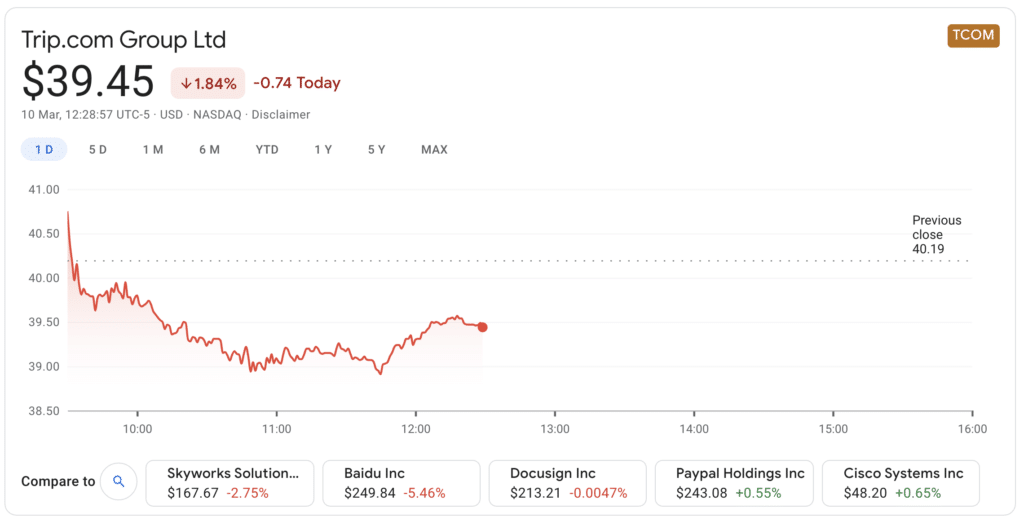

- Trip.com – cel mai bun consum de investiții stoc ciclice pentru redresarea economică globală

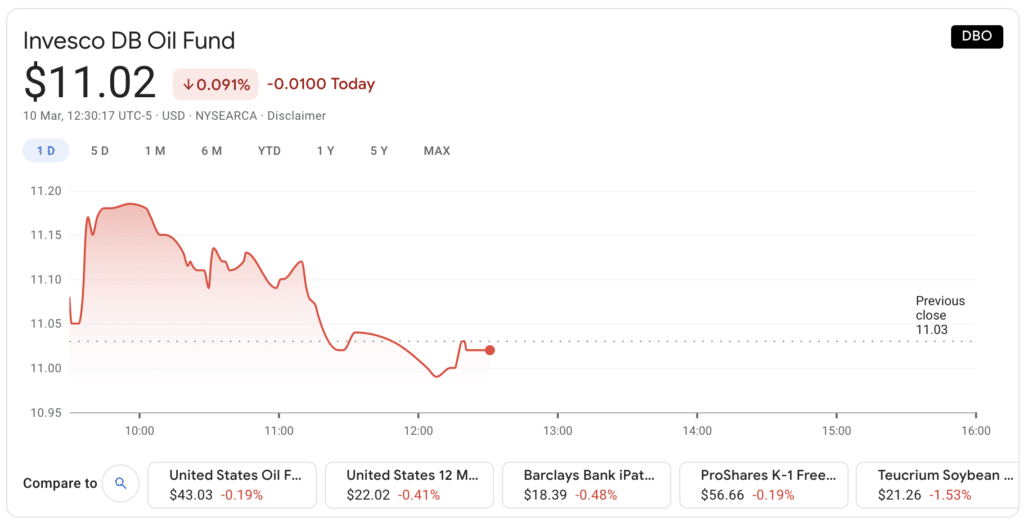

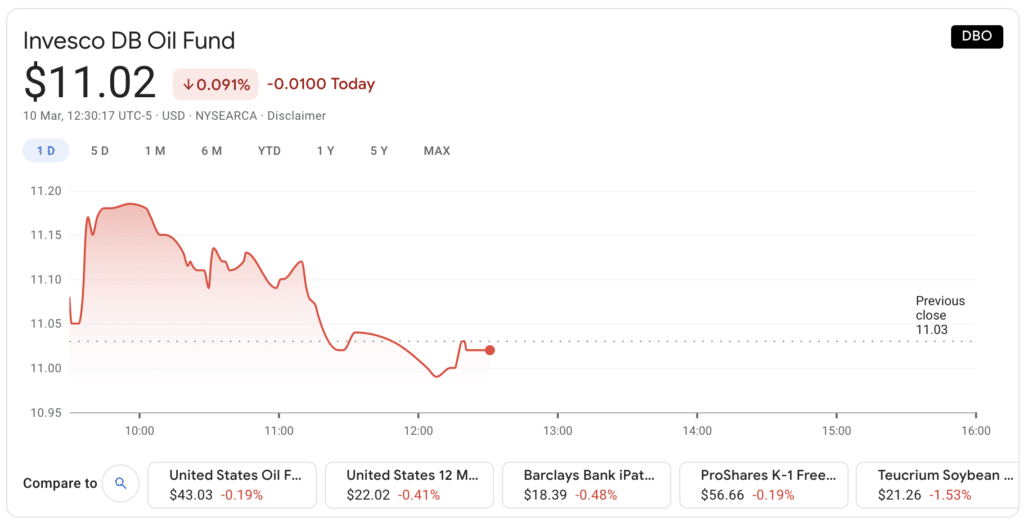

- Invesco DB Oil Fund ETF – cele mai bune mărfuri și investiții macro pentru un portofoliu de 200k de 200k

- iShares MSCI Coreea de Sud Index ETF – cea mai bună investiție pentru diversificarea regională și creșterea din Asia

- Ethereum – cea mai bună alternativă de investiții de creștere clasa de active pentru un portofoliu de investiții de 200k compania de investiții pentru un portofoliu de investiții de 200K de la un număr de centimetrii

Disney se reinventează. Compania de divertisment cunoscută pentru filmele sale clasice și atemporale pentru copii și-a extins de mult oferta. Astăzi Disney este proprietarul francizei Marvel super hero, Star Wars și Pixar. Nu este ca și cum nu ar avea deja mii de ore de conținut de calitate, dar acum pare a fi una dintre cele mai sigure oferte viitoare, deoarece pivotează către serviciile de streaming.

se spune că pandemia a accelerat digitalizarea economiei, iar industria cinematografică nu face excepție. Prânzul Disney+ de anul trecut a fost un succes uriaș și există semne că creșterea clienților se accelerează. La doar 16 luni de la lansarea serviciului de streaming, Disney+ are acum peste 100 de milioane de utilizatori, iar compania a revenit la profit, în ciuda succesului uriaș al veniturilor din parcurile tematice închise.

și a temelor park front există și vești bune, parcul din California urmând să se redeschidă la sfârșitul lunii aprilie. Dar serviciul de streaming este cel care atrage atenția. Disney este acum principalul concurent al Netflix cu cei 200 de milioane de utilizatori. Disney intenționează în mod clar să recupereze și să depășească Netflix. Și-a extins planurile de producție și intenționează acum să producă 100 de titluri noi anual.

întrucât atât un stoc tehnic îndesat cu un serviciu devine mai asemănător cu un utilitar, adică un serviciu nediscreționar, cât și ca un joc de recuperare cu retragerea pandemiei și parcurile sale care afirmă să se deschidă, drumul înainte pentru Disney ar trebui să fie unul fructuos pentru acționari. Credem că ar trebui să puneți un slug considerabil din fondurile dvs. de investiții în Disney (între 5.000 și 10.000 de centimetrii).

capitalul dvs. este în pericol.

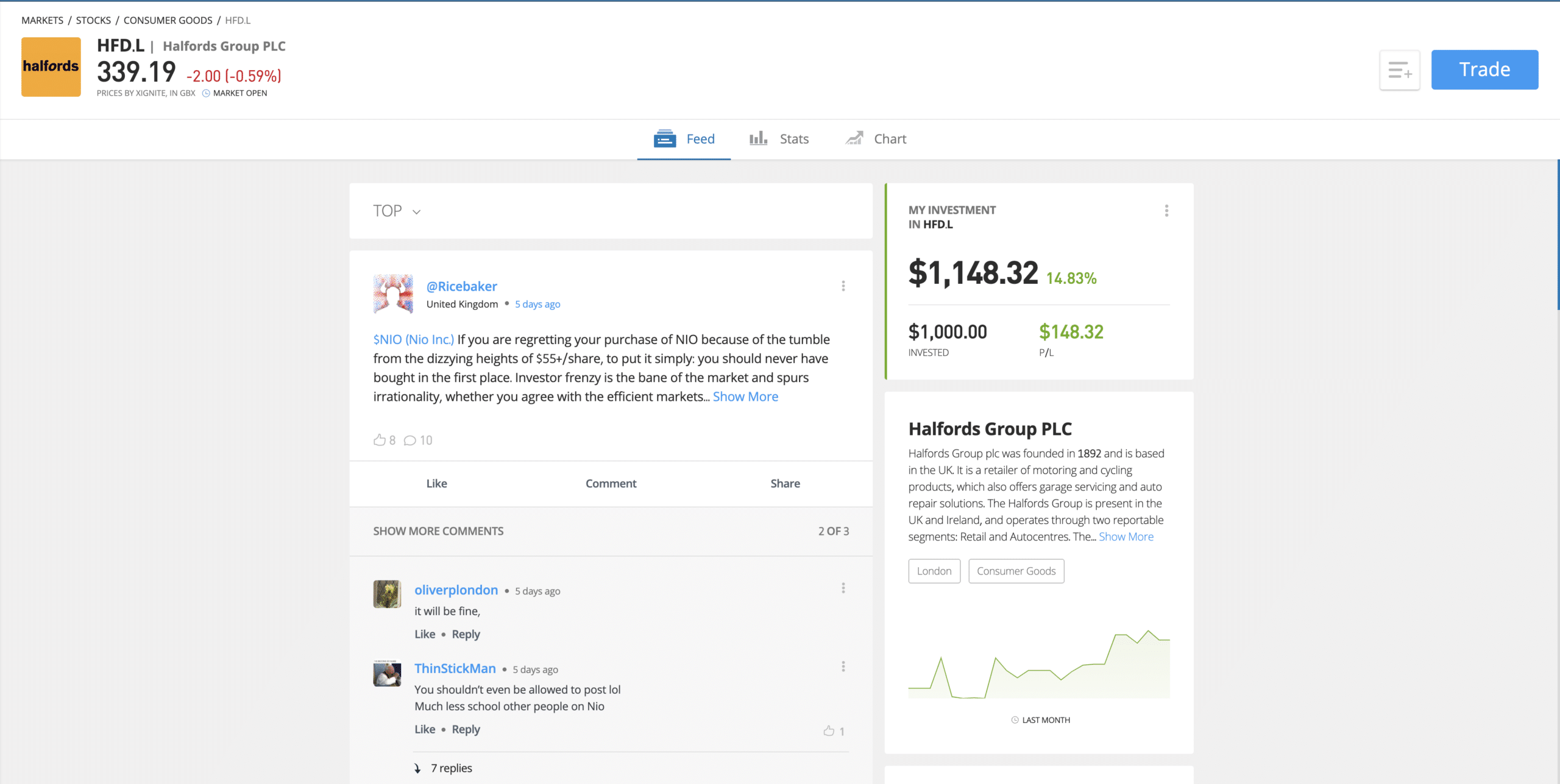

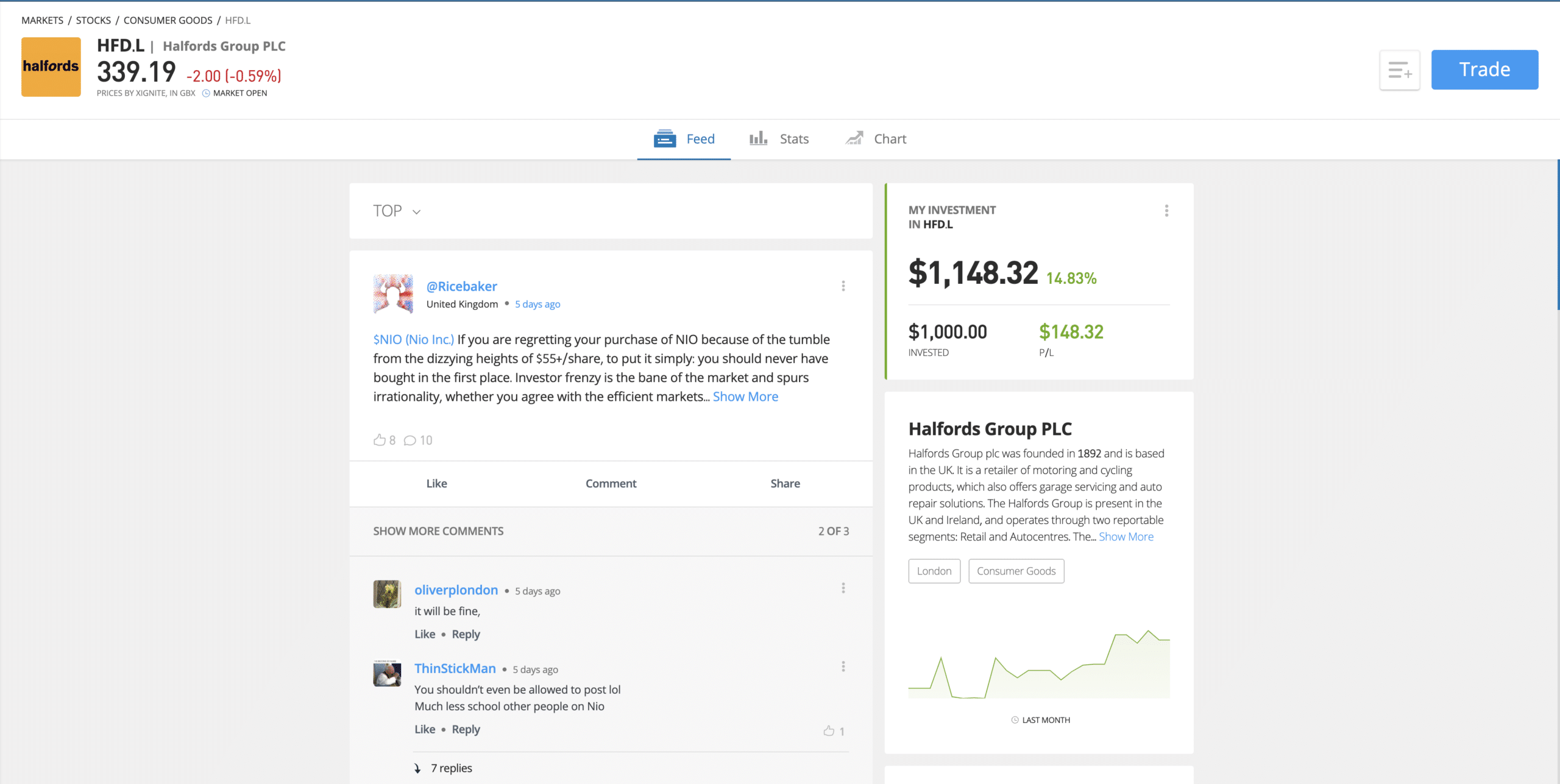

Halfords – cea mai bună companie din Marea Britanie pentru un portofoliu de investiții de 200 de mii de euro

într – un semn al consolidării poziției Halfords, compania britanică de piese și servicii auto și cicluri de vânzare cu amănuntul, la începutul lunii martie 2021 a reușit să returneze toți banii pe care i-a împrumutat de la guvern-10,7 milioane de euro.

compania prognozează o dublare a profitului înainte de impozitare pentru anul 2 aprilie, ridicându-se la 90 de milioane la 100 de milioane de la 56 de milioane în anul precedent. Deși și-a suspendat dividendul în timpul pandemiei, se așteaptă să returneze o parte din acești bani acționarilor în curând.

în spatele saltului profiturilor se află contribuția în creștere din partea diviziei ciclice, care a fost un beneficiar major al pandemiei care a văzut oameni alungați din transportul public și sălile de sport. În cele șapte săptămâni până la 19 februarie, vânzările diviziei de cicluri Halfords au crescut cu 43% pe o bază similară. Vânzările totale au crescut cu 6,2% în aceeași perioadă, vânzările diviziei de service auto Autocentres fiind cu 13,3% mai mari.

acțiunile au crescut constant și impresionant de la primul blocaj din Marea Britanie din martie anul trecut. Investitorii au văzut randamente de peste 500%, deoarece acțiunile au crescut de la 53P la 339p astăzi în acea perioadă. Întrebarea este: poate continua alergarea? Asta depinde dacă obiceiurile s-au schimbat permanent în ceea ce privește ciclismul. Cu presiunea pentru o viață mai ecologică și mai puțină poluare în orașele noastre, intervenția guvernului pentru a încuraja ciclismul va continua. Halfords nu vinde doar bicicletele – le oferă servicii, deci este și un flux valoros de venituri recurente. Halfords este un buy, cu o creștere stabilită pentru a continua.

capitalul tău este în pericol.

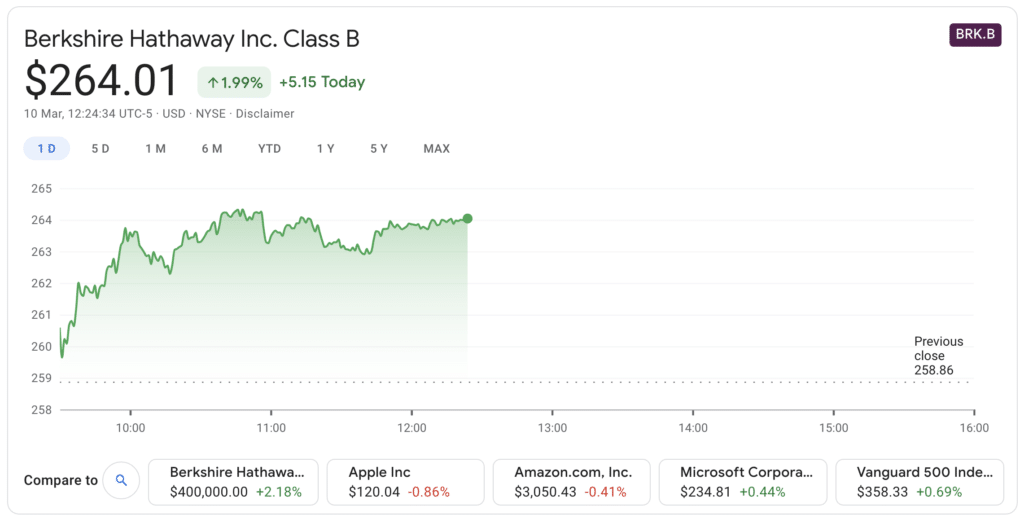

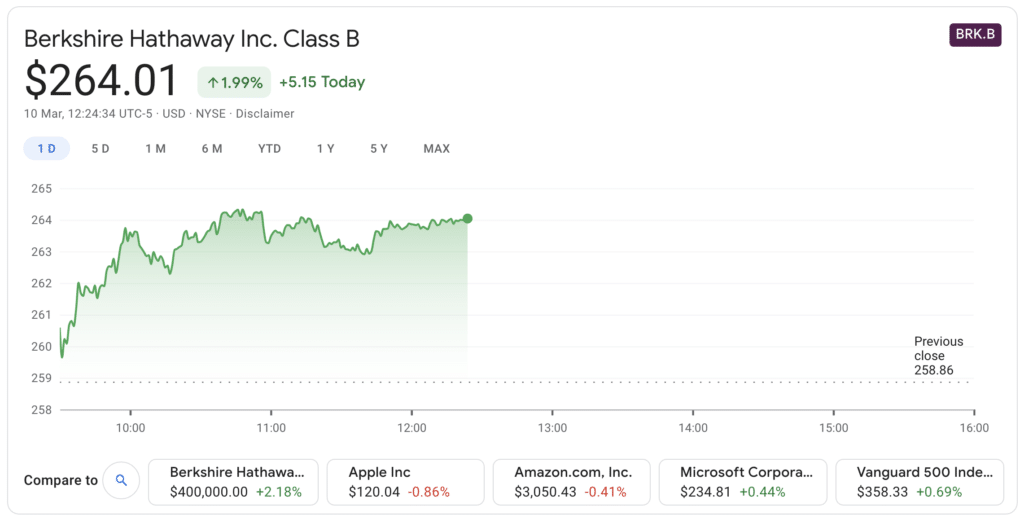

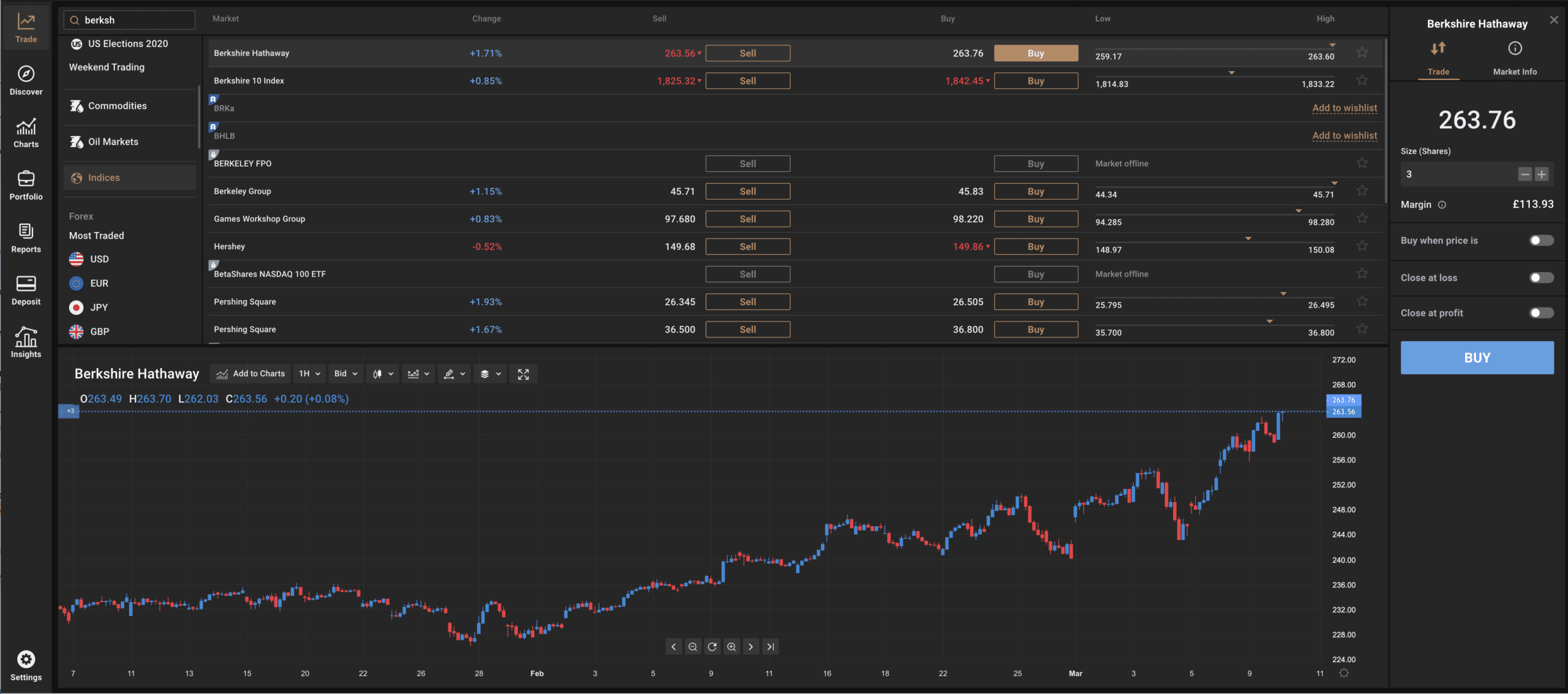

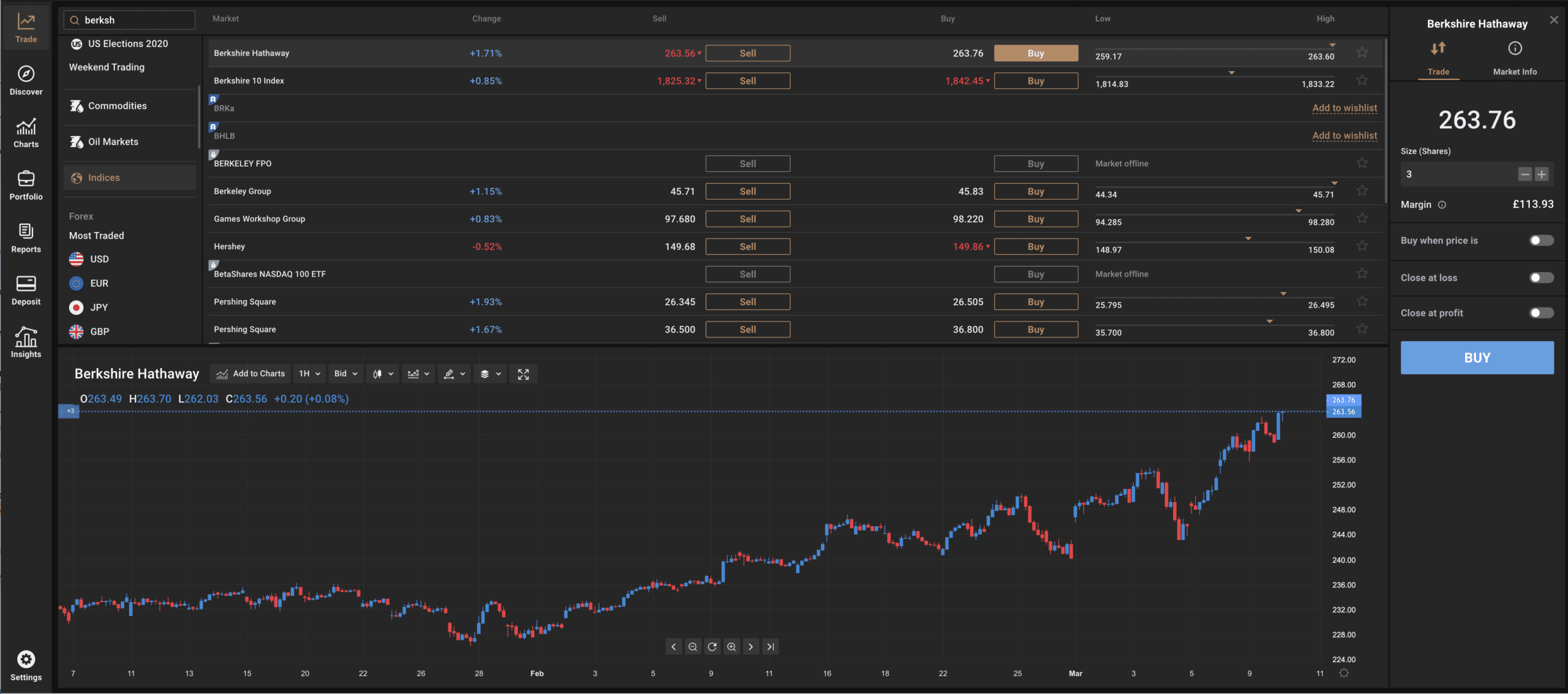

Berkshire Hathaway-cea mai bună valoare de investiții pentru randamente pe termen lung pe un portofoliu de investiții de 200K la sută

în februarie Warren Buffett stoc Berkshire Hathaway de presă rezultatele sale al patrulea trimestru. Profitul Net a crescut cu 23% față de trimestrul anului precedent, la 35,8 miliarde de dolari. Buffett este un investitor de valoare renumit, ceea ce înseamnă că încearcă să vâneze acțiuni subevaluate ale companiilor în poziții puternice generatoare de numerar care sunt puternic înrădăcinate pe piețele lor.

din cauza regulilor contabile din SUA, Berkshire trebuie să raporteze randamentul investițiilor sale în acțiuni. Din aceste rapoarte, putem culege că s-a descurcat deosebit de bine cu Apple, Coca-Cola și Verizon. În general, cu toate acestea, stocurile de valoare pe care compania le favorizează au fost în favoarea, dar există semne ale acestei schimbări, pe măsură ce investitorii pivotează de la stocurile de tehnologie de mare viteză la cele ciclice, cum ar fi energia, finanțele și industriile. Desigur, Berkshire și-a tăiat unele dintre participațiile financiare anul trecut și, de asemenea, a avut un succes la încheierea societății sale comune Haven în domeniul sănătății cu Amazon și JP Morgan.

pe o vizualizare pe tot parcursul anului, câștigurile operaționale au scăzut cu 9% de la un an înainte la 21 USD.9 miliarde, dar al patrulea trimestru și trecerea mai largă în piață în ciclică, sugerează cu tărie valul este de cotitură pentru Berkshire.

lipsa a ceea ce compania consideră a fi oportunități bune de investiții a determinat-o să cumpere acțiuni în valoare de 24,7 miliarde de dolari pe parcursul întregului an, reducând astfel tezaurul de numerar de la 145,7 miliarde de dolari la sfârșitul lunii septembrie la 138,3 miliarde de dolari până la sfârșitul anului. Reducerea numărului de acțiuni în circulație stimulează câștigurile pe acțiune. Berkshire este un buy ca jocul nostru valoare premier.

capitalul este în pericol.

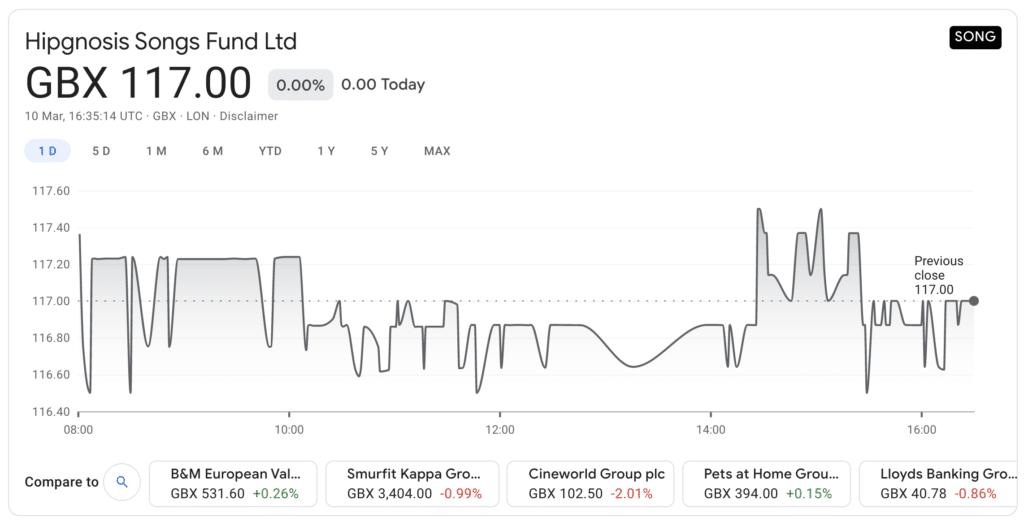

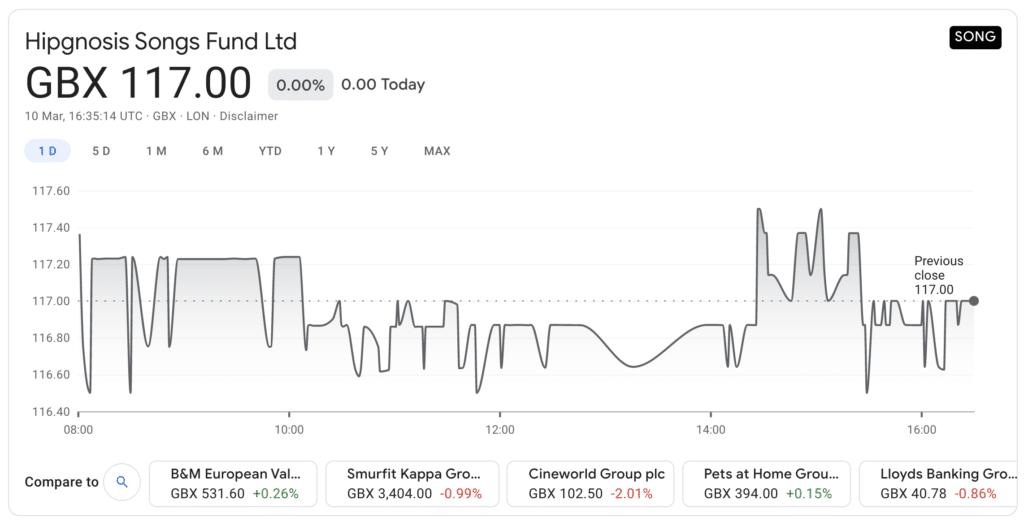

Hipgnosis Song Fund – Cel mai bun investiții companie mijlocii pentru capital și venituri

Hipgnosis este un trust de investiții închis-end, care cumpără melodii. Aceasta este în prezent o zonă roșie a pieței, deoarece investitorii vânează active care pot oferi un randament consistent, în creștere pe termen lung. Investitorii din companie captează randamente din veniturile generate din redevențe tin melodiile pe care compania le deține.

Hipgnosis este un lider în spațiu și una dintre cele două companii cotate la bursă din acest sector, în mijlocul celei mai bune activități a fondurilor de capital privat. Hipgnosis a investit 1,2 miliarde de euro în cataloage de melodii de la înființarea companiei în 2018 și nu există semne că ritmul frenetic al achizițiilor încetinește.

Concord Music Group – o companie privată care a semnat un acord de drepturi pe mai mulți ani cu Universal Music, care la rândul său a cumpărat recent întregul catalog al lui Bob Dylan, spune că valoarea drepturilor muzicale este în creștere. Tocmai a strâns datorii de 680 de milioane de dolari pentru a cumpăra mai multe drepturi muzicale. Hipgnosis a anunțat emiterea mai multor acțiuni pentru a-și finanța achizițiile la un preț de 121P.

compania deține în jur de 11.000 de melodii care includ artiști de la Blondies la compozitori precum Johnny McDaid care a co – scris Shape Of You de Ed Sheeran-care se întâmplă să fie cea mai difuzată melodie din istorie. Acest lucru ne aduce la motivul pentru care înclinăm Hipgnoza: Revoluția de streaming muzical. Streaming-ul de muzică a reinventat afacerea muzicală și este acum ferm stabilit ca modul în care ascultăm muzică. De fiecare dată când muzica joacă proprietarul drepturilor devine o reducere. Și nu doar piesele de pe Spotify, dar utilizarea este reclame, locuri publice și altele asemenea, care generează și venituri.

fondată de Merck Mercuriadis (fost manager al Elton John) și Nile Rodgers (al grupului de muzică Chic și un compozitor prolific în sine), Hipgnosis tranzacționează cu o mică reducere de 0,85% la valoarea activului său net la un preț al acțiunii de 117 (10 martie 2021). Acesta a tranzacționat la o reducere medie de 12 luni de -2.21. Hipgnosis este o achiziție atât pentru creșterea capitalului, cât și pentru fluxul de venituri.

capitalul tău este în pericol.

Barclays – cea mai bună investiție din industria financiară pentru un portofoliu de investiții de 200 de mii de dolari

analiștii UBS Jason Napier au înclinat o serie de bănci europene pentru performanțe superioare, deoarece sectorul bancar în ansamblu vine din frig. El nu este singur în aceste gânduri, cu redresarea economică de așteptat pentru a vedea financiare ca printre primii beneficiari. În partea de sus a listei sale se află Barclays.

curba abruptă a randamentului pe măsură ce ratele dobânzilor la obligațiunile guvernamentale pe termen lung cresc, combinate cu un risc politic mai mic, ar trebui să fie pozitive pentru acțiunile bancare. Ratele mai mari ale dobânzii oferă o posibilitate mai mare de profit bancar. Afirmația anterioară a analistului că un dolar mai mic ar oferi și un vânt de coadă a fost răsturnată de dolarul consolidat târziu, dar lăsând deoparte fundamentele pentru băncile europene.

nivelurile de Capital sunt puternice, iar pierderile din împrumuturi se estimează că se vor înjumătăți în 2022, pe măsură ce profiturile vor crește cu până la 65%, potrivit UBS. Plățile dividendelor ar trebui, de asemenea, să înceapă să curgă din nou până în a doua jumătate a anului 2021.

mai exact, pe Barclays, se așteaptă o performanță superioară a pierderilor din împrumuturi și acest lucru ar trebui să stimuleze speranțele de dividende. Această opinie este întărită de faptul că Barclays a depășit deja previziunile privind profitul și capitalul, pe măsură ce pandemia se retrage în depărtare, deoarece puterea sa în sectorul bancar corporativ și de investiții o pune în bună poziție.

Napier subliniază, de asemenea, faptul că doar 37% din venituri provin din venituri nete din dobânzi, ceea ce concluzionează că înseamnă că este „evaluat atractiv pentru redresare” pe măsură ce activitatea economică crește. Barclays este finanțele noastre cumpăra.

capitalul este în pericol.

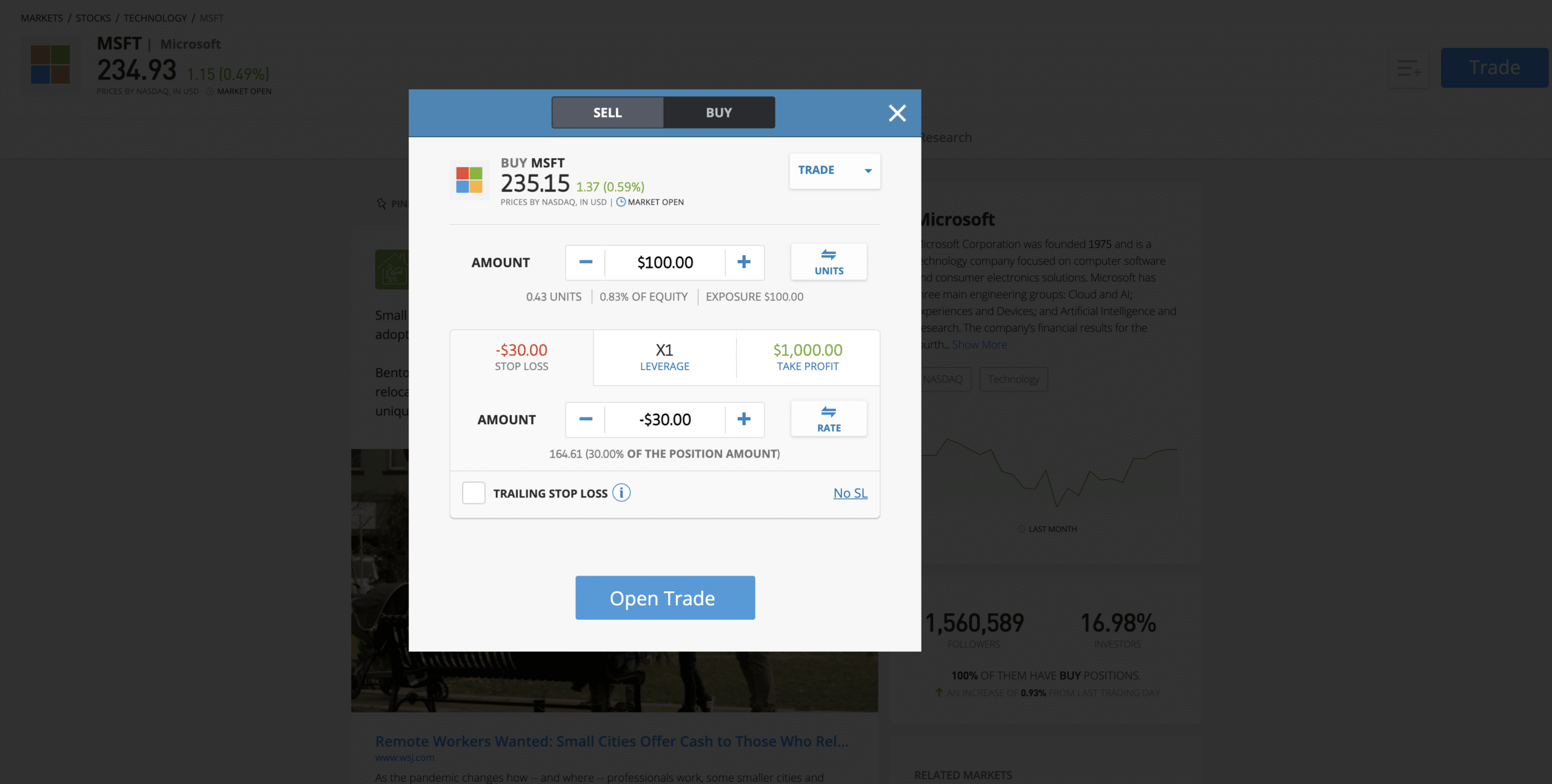

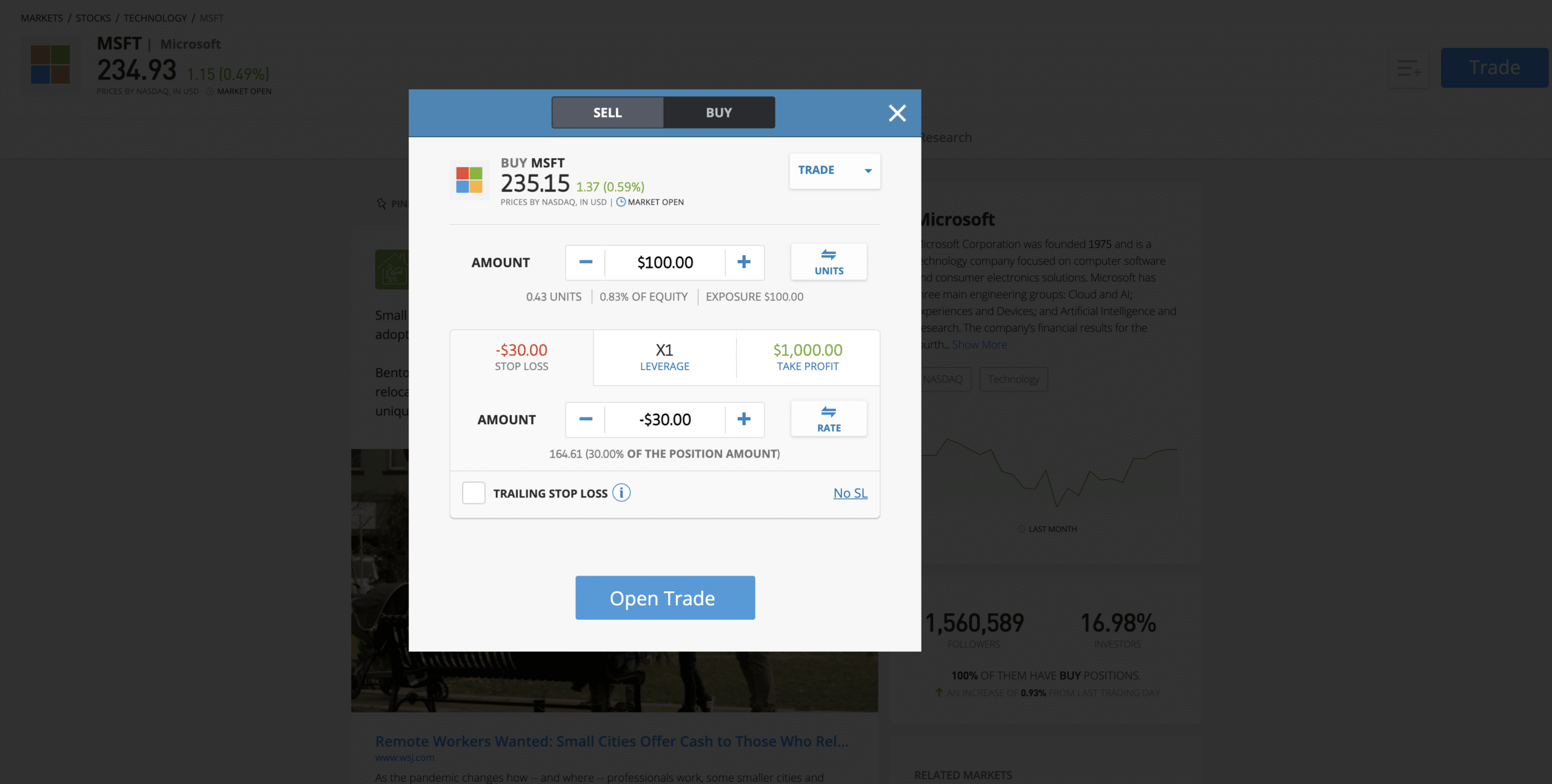

Microsoft – cea mai bună tehnologie de creștere a investițiilor stoc pentru un portofoliu de investiții 200k de la 2576>

de când Satya Nadella a preluat Microsoft în 2014, a fost în continuare și în sus. Strategia sa de a merge mai întâi pe mobil a dat roade într-o mare schimbare către un model de abonament pentru software și creșterea cloud computing. Re-ingineria aplicațiilor sale pentru a rula pe mobil a fost și ea un avantaj, așa cum vor ști cei din ecosistemul Apple iOS, unde aplicațiile Microsoft au devenit, în mod surprinzător, o plăcere de utilizat.

software-ul ca serviciu a determinat creșterea veniturilor (13% în anul fiscal 2020) în Divizia de productivitate și procese de afaceri foarte importante. Serviciul său cloud Azure se apropie de liderul pieței Amazon Web Services. Deși este posibil ca creșterea să fi încetinit puțin, aceasta este încă la 50%, deoarece pandemia accelerează trecerea la cloud computing în întreprinderi.

și Microsoft continuă să privească spre viitor în alte moduri, cum ar fi prin AI și internet of things, atât tehnologii cheie în vehiculele autonome, cât și multe alte domenii. În februarie, compania a anunțat un acord în arena de conducere autonomă cu Grupul Volkswagen.

în prezent evaluate la $1.76 trilioane, Microsoft mai are mult de extins și, cu un flux de venituri diversificat, care include domenii de creștere, cum ar fi jocurile și, eventual, realitatea mixtă (realitatea virtuală și realitatea augmentată), Microsoft este atât o pereche sigură de mâini, cât și o oportunitate de creștere continuă. De asemenea, nu se confruntă cu același nivel de risc anti-trust ca stocurile FAANG precum Google, Apple, Amazon și Facebook. Microsoft este alegerea noastră de top pentru creșterea tehnologiei mari.

capitalul dvs. este în pericol.

Trip.com – cel mai bun consum de investiții stoc ciclice pentru redresarea economică globală

Trip.com este un grup de călătorie online cu sediul în China. Ca atare, este perfect poziționat pentru a stimula redresarea economică în țară și deschiderea în altă parte a lumii. Rezultatele sale raportate recent în al patrulea trimestru au fost, desigur, mai slabe decât se așteptau analiștii.

călătorie.câștigurile ajustate în al patrulea trimestru au depășit estimările, arătând o explozie de $0.27 față de estimările de $0.04. chiar dacă această cifră era încă o fracțiune sub Q4 $0.28 de anul trecut.

au fost venituri care au ratat, la 761 milioane dolari față de estimări de 768,9 milioane dolari, reprezentând o scădere de 40% de la an la an. Cu toate acestea, acesta a fost în mod clar un rezultat al pandemiei COVID-19, iar investitorii încă licitează acțiunile imediat după rezultate. Investitorii sunt de părere că redresarea economică puternică din China se accelerează și acest lucru a fost reflectat în comentariile companiei care confirmă acest lucru. Acesta a spus că biletele de avion și activitatea hotelieră au fost deosebit de robuste. În hotelul respectiv, volumul brut de mărfuri a înregistrat o creștere pozitivă de la an la an.

Trip.com este un pariu bun pe povestea continuă de creștere seculară a clasei de mijloc chineze-se numără printre stocurile din China care ar putea face parte din taxa internațională, deoarece companiile autohtone încep să se concentreze mai mult pe piețele globale. Pe măsură ce se deschide călătoria internațională, călătorie.com va vedea o creștere a veniturilor pe măsură ce turiștii chinezi se întorc în destinațiile internaționale favorizate. Ca un stoc care este foarte sensibil la o redresare economică, Trip.com este selecția noastră ciclică pentru redresarea economică globală.

capitalul tău este în pericol.

Invesco DB Oil Fund – Cele mai bune produse de bază și investiții macro pentru un portofoliu de 200k de la 2576>

prețul țițeiului a fost pe o curbă ascendentă constantă, deoarece a devenit negativ în preț pentru prima dată în istorie anul trecut, pe 20 aprilie. Pe măsură ce activitatea economică revine, prețurile țițeiului au continuat să se consolideze. Prețurile au atins maxime de 13 luni în februarie, parțial ajutate de vremea excepțional de rece din SUA, în timp ce întreruperile din Texas au forțat oprirea producției.

chiar și fără factorii sezonieri, producătorii americani au răspuns relativ lent la creșterea prețurilor la țiței prin creșterea producției, deși frackerii independenți funcționează la maximum.

așteptarea ca OPEC și aliații să inverseze reducerile de producție la reuniunea sa din 4 martie nu s-a materializat, astfel încât a consolidat și mai mult cazul bullish pentru lucrurile negre. Dar povestea redresării economice este cea care stă la baza bullishness-ului mai fundamental. Recomandăm Fondul Invesco DB Oil ca fiind cel mai ieftin și mai flexibil mod de a obține expunere la această poveste energetică. Presupunând că cumpărați celelalte sugestii din acest articol, și anume stocurile Berkshire, există o expunere suplimentară la energie. Berkshire Hathaway B class share este selecția noastră pentru expunerea stocurilor de valoare.

capitalul dvs. este în pericol.

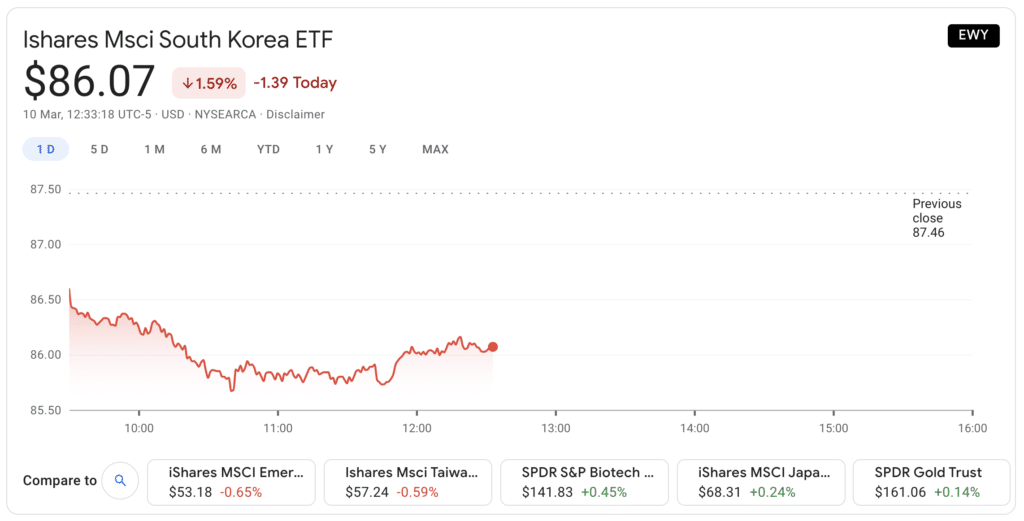

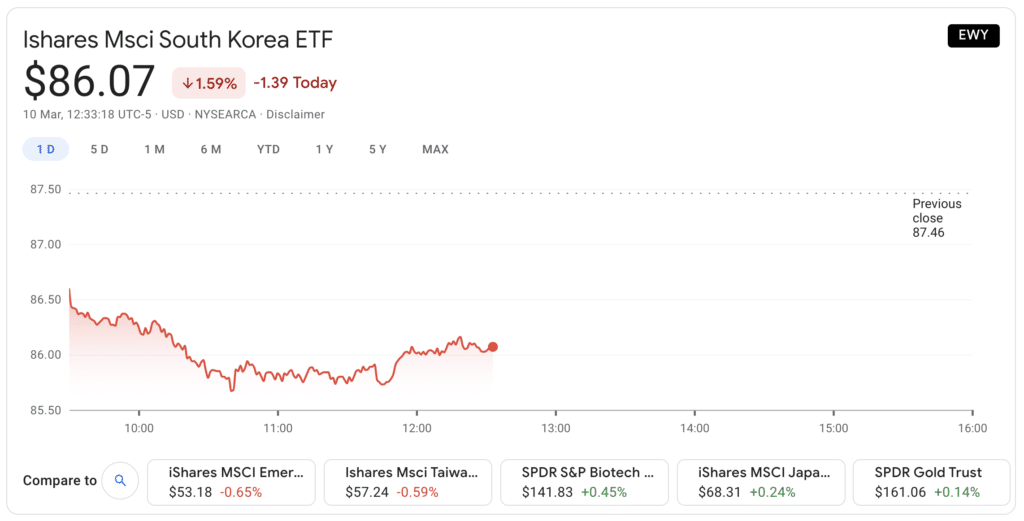

iShares MSCI South Korea Index ETF (EWY) – cea mai bună investiție pentru diversificarea regională și creșterea asiatică

acest fond tranzacționat la bursă urmărește indicele MSCI Korea 25/50, care este un indice ponderat la capitalizarea pieței. EWY oferă expunere la una dintre țările cheie din centrul centrului de producție tech din Asia de Est. Mai exact, oferă expunere companiilor mijlocii și mari din țară, iar fondul este 5G în ultimele 12 luni. Dacă cineva a avut vreo îndoială cu privire la importanța acestei regiuni și, în special, a Coreei de Sud, nu căutați mai departe de deficitul actual de cipuri și de modul în care a dus la încetinirea producției în sectorul auto și în alte părți.

investiția uriașă a țării în producția high-end a dat roade, iar acest lucru se reflectă în investițiile sale conexe în capitalul uman. O forță de muncă foarte educată, priceperea de fabricație de top este, de asemenea, subliniată de infrastructura de ultimă generație, cu cea mai mare viteză și cea mai densă rețea de bandă largă din lume și cea mai bună rețea 5G. Din cauza acestor factori, deși este o economie matură Coreea de Sud are încă o mulțime de cameră să crească și, prin urmare, potențial de profit peste medie pe o singură țară vedere.

cea mai mare exploatație de departe este Samsung Electronic, reprezentând 23% din activele fondului. Al patrulea trimestru rezultă din Samsung Electronics, care produce cipuri și afișaje, profiturile crescând cu 26% de la an la an. Cu toate acestea, prețurile pentru cipuri de memorie au fost în scădere, astfel încât a avut loc o creștere trimestrială. Evaluăm acest ETF un buy pentru o piesă de teatru pe creșterea Asia și high-tech tema de fabricație.

capitalul dvs. este în pericol.

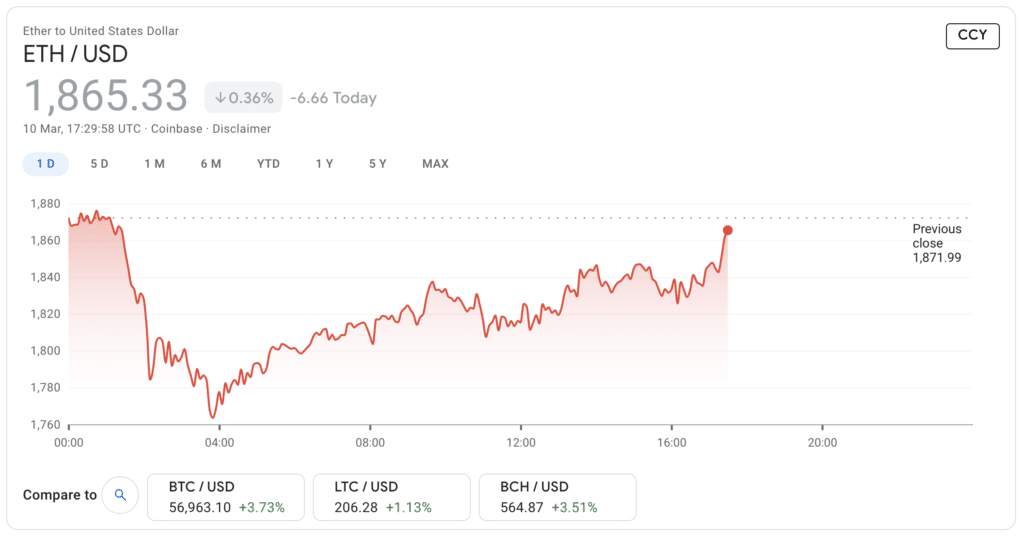

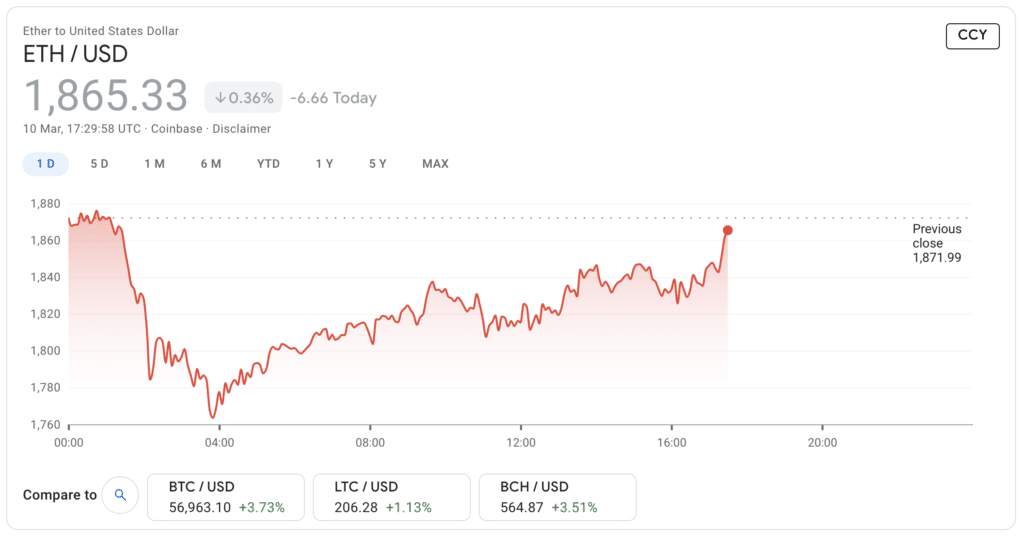

Ethereum – cea mai bună investiție alternativă de creștere a clasei de active pentru un portofoliu de investiții de 200 de mii de euro

Ethereum este al doilea cel mai valoros activ digital și diferă de bitcoin prin faptul că nu a fost conceput ca o monedă, ci ca o platformă de calcul distribuită. Aceasta înseamnă că poate rula aplicații și, ca atare, a devenit cea mai importantă platformă de aplicații descentralizate (dApp) din spațiul criptografic. Se poate argumenta că din acest sector vor apărea primele aplicații ucigașe ale lumii criptografice. Există deja semne ale acestei apariții cu jetoane non-fungibile (NFT), care sunt jetoane criptografice care pot fi utilizate pentru etichetarea digitală a produselor unice.

a avut loc o explozie de evaluare în arta digitală folosind tehnologia NFT, dar și în domenii precum colecțiile sportive, NBA top a împușcat cel mai de succes exponent al tehnologiei până în prezent.

Ethereum are mulți concurenți și are propriile sale probleme care decurg din modul în care verifică tranzacțiile din rețeaua sa, care este similară cu bitcoin. Din acest motiv, rețeaua este modernizată într-o foaie de parcurs elaborată și complicată cunoscută sub numele de Ethereum 2.0. Când actualizarea este completă, tranzacțiile vor fi atât mai ieftine, cât și mai rapide.

pentru a obține expunere la Ethereum, puteți cumpăra pur și simplu jetonul ETH pe o bursă criptografică, o aplicație de acțiuni sau printr-un broker de acțiuni, cum ar fi eToro, sau puteți investi printr-un vehicul colectiv, cum ar fi Grayscale Ethereum Trust sau unul dintre produsele tranzacționate la bursă disponibile pe bursele europene, cum ar fi furnizorul XBT Ethereum Tracker. Cumpărați Ethereum pentru expunerea la povestea de creștere a tehnologiei blockchain.

capitalul dvs. este în pericol.

cele mai bune modalități de a investi 200k UK

în funcție de profilul dvs. de risc și obiectivele de investiții primul lucru la care trebuie să vă gândiți este dacă preferați să fiți investiți pe termen scurt sau pe termen lung. După luarea în considerare a scalei de timp pentru care veți deține investițiile, un investitor ar trebui să acorde o atenție deosebită alocării activelor și instrumentelor pentru a favoriza fiecare dintre clasele de active în alocarea fondurilor dvs.

dacă aveți un obiectiv de investiții pe termen scurt care trebuie atins în următorii cinci ani, atunci în mod clar ar avea sens să puneți o mare parte din investiția dvs. în valori mobiliare care pot oferi un randament decent în acel moment, dar și care limitează riscurile sunt luate pentru a obține astfel de rezultate. Conservarea capitalului este întotdeauna un aspect important, dar cu atât mai mult atunci când dețineți o investiție pentru perioade mai scurte.

motivul pentru aceasta este că aveți mai puțin timp pentru ca orice regres în schimb să fie depășit. Dacă, de exemplu, există un accident pe piețe și aveți participații la acțiuni care pot dura ani de zile pentru a vă recupera, atunci aceasta ar fi o problemă dacă trebuie să lichidați aceste titluri pentru numerar înainte ca recuperarea să fie completă.

ce sunt investițiile pe termen scurt?

o investiție pe termen scurt este de obicei definită ca una care poate fi lichidată pentru numerar în termen de cinci ani. Adesea va exista o preponderență a obligațiunilor și a altor investiții cu risc mai mic într-un portofoliu de investiții pe termen scurt, dar ne vom concentra pe acele investiții care pot genera randamente pe termen scurt peste medie în termen de cinci ani – o propunere ușor diferită.

investițiile pe termen scurt au, de asemenea, marele beneficiu de a nu vă lega fondurile prea mult timp. Cu toate acestea, un orizont de investiții pe termen scurt vine cu dezavantajul că poate fi necesar să vă asumați mai multe riscuri pentru a obține aceleași randamente care ar putea fi generate pe un interval de timp mai lung, asumându-vă un risc mai mic.

Iată o listă a claselor de active de luat în considerare pentru opțiunile de investiții pe termen scurt de la:

- acțiuni

- obligațiuni guvernamentale pe termen scurt

- obligațiuni corporative pe termen scurt

- fonduri de piață monetară

- conturi de economii/obligațiuni cu rată fixă

- investiții Alternative

ce sunt investițiile pe termen lung?

pe termen lung, investițiile în acțiuni oferă cele mai bune randamente, deci aici ar trebui să investiți majoritatea banilor. Cu toate acestea, deoarece luați o viziune pe termen lung, este posibil să vă asumați mai multe riscuri. De exemplu, dacă sunteți tânăr și abia începeți călătoria dvs. de investiții, atunci este deosebit de logic să investiți în acțiuni, poate cu o înclinare spre stocurile de creștere. Investițiile pe termen lung sunt oriunde de la cinci ani în sus și ar putea include, de asemenea, obligațiuni guvernamentale și corporative de lungă durată și clase de active, cum ar fi proprietatea.

o altă considerație atunci când investești pe termen lung este că banii tăi au mai mult timp să lucreze și să crească. Cu cât sunt investite în piața de valori mai mult exploatațiile dumneavoastră vor beneficia de magia de întoarcere compus. Acesta este un fel de câștig de dobândă pe dobândă, dar aici vorbim despre câștigurile din acțiuni, numite dividende. Prin reinvestirea dividendelor, randamentele pot fi mărite enorm. Profitând de compoziția are sens pe termen scurt, dar este chiar mai benefic pe perioade mai lungi de timp.

de ce investitorii ar trebui să cumpere stocuri

dacă a lua traseul pe termen lung sau scurt, atunci când te gândești la modul de a investi 200k, ar trebui să fie investite în piața de valori. Din punct de vedere istoric, FTSE 100 a returnat aproximativ 5%, iar SUA s&P 500 în jur de 10%, care în ambele cazuri bate randamentele din venituri fixe (obligațiuni). Așa cum am menționat mai devreme, reinvestirea veniturilor dvs. atunci când cumpărați acțiuni (unde plătesc un dividend) va spori și randamentul total din acțiuni.

stocurile – în afara stocurilor de penny – sunt în general foarte lichide, ceea ce înseamnă că sunt ușor de cumpărat și vândut. Lichiditatea amplă contează dacă doriți o flexibilitate maximă pentru a intra și a ieși din investiții, deși ar trebui să vă feriți de tranzacționarea excesivă și de costurile inutile – amintiți-vă, există o mare diferență între tranzacționare și investiții.

ar trebui să mergeți pe calea investițiilor colective?

după stabilirea perioadei de timp pentru ca investiția dvs. să se realizeze în ceea ce privește îndeplinirea obiectivelor dvs., trebuie să vă gândiți la ce fel de instrumente financiare ați putea dori să utilizați pentru a vă menține investițiile. De exemplu, există o serie de modalități de a obține expunerea la acțiuni (acțiuni), altele decât pur și simplu cumpărarea acțiunilor companiei direct pe o bursă. Mai jos enumerăm patru domenii principale de luat în considerare:

- fonduri mutuale

- ETF-uri

- fonduri Index

- trusturi de investiții

luați în considerare clasele de active alternative

investițiile Alternative pot include mai multe zone speculative, caz în care nu trebuie să depășească mai mult de 2% din portofoliul dvs.

- mărfuri de nișă

- Crypto

- proprietate

- instrumente derivate (opțiuni)

- obiecte de colecție

de ce investitorii savvy folosesc ambalaje fiscale ISA

un cont Individual de Economii (ISA) este înveliș în care un contribuabil din Marea Britanie poate investi până la 20.000 de euro anual. Toate profiturile deținute într-un ISA sunt scutite de taxe.

cu toate acestea, dacă nu utilizați indemnizația Tax-free în fiecare an nu se rostogolească peste la următoarea.

există mai multe tipuri de ISA, dar stocurile și acțiunile ISA sunt relevante aici. Aveți până la 5 aprilie la miezul nopții pentru a utiliza anul fiscal 2020/21 ISA. Perioada din ianuarie până în aprilie este uneori denumită sezonul ISA, deoarece furnizorii ISA vor concura serios pentru a vă convinge să vă folosiți Alianța și pentru a vă încuraja să deschideți una nouă pe 6 aprilie, când începe noul an fiscal și perioada de plată în noul ISA începe din nou.

brokeri precum Hargreaves Lansdown, interactive Investor și AJ Bell oferă Isa-uri, precum și majoritatea băncilor și multe alte platforme de investiții online, cum ar fi Nutmeg.

Cum de a alege smart 200k investments

alegerea noastră de cele mai bune investiții 200k a fost concentrat pe stocuri, dar am inclus o marfă și o investiție alternativă pentru a diversifica meniul de selecții. În cadrul selecțiilor de acțiuni, am căutat să diversificăm sectoarele economice, industriile, regiunile și dimensiunea companiei. De asemenea, luăm în considerare perspectivele stocului ciclic, care credem că va beneficia cel mai mult de redresarea economică în 2021. Cu toate acestea, am dorit, de asemenea, să includem stocuri care sunt performante consecvente în ciclurile economice globale și să plătim un dividend.

returnări – de ce recomandăm acțiuni și nu obligațiuni

combinând atât clasele de active, cât și tipurile de investiții din cadrul claselor de active, investitorii sunt capabili să controleze volatilitatea și riscul. În plus, concentrându-se pe o serie de domenii diverse, sperăm că randamentele slabe dintr-un sector pot fi echilibrate de randamente mai bune în altă parte.

un portofoliu tradițional echilibrat ar include de obicei unele produse cu venit fix, cum ar fi fondurile cu venit fix din Marea Britanie. Cu toate acestea, am decis să urmăm sfaturile din scrisoarea către acționari a lui Warren Buffett din 2021, în care evită investițiile în obligațiuni, deși compania sa de investiții are expunere la clasa de active. Odată cu creșterea randamentelor, prețurile scad (randamentul și prețurile sunt invers legate).

investitorii de obligațiuni rareori dețin obligațiuni până la scadență și vor fi mai îngrijorați de scăderea prețurilor, spre deosebire de dobânda marginal mai mare pe care ar putea să o obțină pentru o trezorerie americană de 10 ani, de exemplu. În loc de obligațiuni, preferăm să ne bazăm pe veniturile de la plătitori de dividende buni, cum ar fi cele găsite printre exploatațiile Berkshire Hathaway, de exemplu, sau din Fondul Hipgnosis Song cu un randament al dividendelor de 4,3%.

am fi putut pescui în schimb pe piața datoriilor corporative, dar există riscuri și acolo dacă randamentele continuă să crească și unele companii consideră că este mai greu să își îndeplinească obligațiile pe piețele de credit.

cum să controlați și să măsurați volatilitatea

volatilitatea prețurilor este bună și rea. Dacă un stoc este foarte volatil, atunci acesta prezintă riscuri mai mari pentru investitorii care îl dețin, deoarece există șanse mai mari ca acesta să poată returna o pierdere în punctul în care randamentele investiției sunt realizate printr-o vânzare a garanției. Pe de altă parte, dacă un stoc nu are volatilitate, este puțin probabil să prezinte impulsul necesar pentru a depăși piața.

atunci când se cumpără acțiuni ca parte a unui portofoliu echilibrat de participații, trebuie luată în considerare volatilitatea.

Beta este o măsură a volatilității acțiunilor față de volatilitatea medie a pieței. Un stoc beta de mai mult 1.0 înseamnă că stocul este mai volatil decât media pieței, în timp ce invers, o lectură mai mică de 1,0 înseamnă că este mai puțin volatilă decât piața globală.

cu toate acestea, măsurile unui stoc față de piața globală pot fi înșelătoare și poate fi adesea mai util să se compare stocurile cu colegii lor dintr-un anumit sector industrial. Deci, înainte de a cumpăra oricare dintre sugestiile noastre aici, verificați beta-ul lor pentru a vedea dacă se aliniază profilului dvs. de risc.

ia la trântă cu risc înainte de a investi

pentru a obține o recompensă trebuie să ia unele riscuri, dar asta nu înseamnă că nu ar trebui să încerce să controleze riscul.

riscul este strâns corelat cu volatilitatea prețurilor. Cu cât Prețul unei acțiuni este mai volatil, cu atât este mai riscant din perspectiva conservării capitalului. Cu toate acestea, pentru a cuantifica riscul, trebuie să luăm în considerare și alți factori de control, cum ar fi dimensiunea unei companii și piețele pe care operează.

companiile mai mici tind să fie mai riscante și companiile mai mari mai puțin. Acest lucru se datorează faptului că este probabil ca întreprinderile mai mici să aibă piețe mai puțin sigure (dar nu neapărat), în timp ce companiile mai mari vor fi, în general, mai stabilite. De asemenea, acțiunile companiilor mai mici vor atrage un volum de tranzacționare mai mic și astfel acțiunile pot fi mai puțin lichide. Cu toate acestea, acest lucru este mai mult de o problemă la sfârșitul stoc penny a spectrului capac de piață.

cantitatea de risc luată pentru a captura o anumită unitate de rentabilitate este poate fi măsurată cu raportul Sharpe. Raportul compară riscul de investiție al unui activ cu cel al rentabilității unui activ fără risc. O lectură de mai mult 1.0 este considerat acceptabil și 2.0 este evaluat foarte bun cu 3.0 considerat un rating excelent. Sub 1,0 este în general considerat sărac.

înainte de a cumpăra oricare dintre recomandările noastre, luați în considerare dacă raportul Sharpe se încadrează în limitele pragului dvs. de risc.

cei mai buni brokeri pentru a investi 200k de dolari SUA

acest ghid te-a înarmat cu toate cunoștințele de care va trebui să investești 200k de dolari în active care îți îndeplinesc obiectivele financiare. Odată ce știți ce investiții doriți să faceți, trebuie să găsiți un broker de top.

cei mai buni brokeri de acțiuni din Marea Britanie sunt reglementați de FCA, oferă mii de piețe tranzacționabile și vă permit să investiți într-un mod rentabil. Mai jos, veți găsi o selecție de platforme de tranzacționare de top de luat în considerare în 2021.

eToro – în general, cel mai bun broker din Marea Britanie pentru a investi 200k 0% comision

după revizuirea zeci de brokeri din Marea Britanie, am constatat că eToro Bifează toate casetele potrivite. Majoritatea investițiilor recomandate sunt disponibile pe eToro – platforma listează peste 2.400 de acțiuni pe 17 piețe. Există, de asemenea, mai mult de 250+ ETF-uri acceptate pe platformă, alături de 16 monede digitale.

după revizuirea zeci de brokeri din Marea Britanie, am constatat că eToro Bifează toate casetele potrivite. Majoritatea investițiilor recomandate sunt disponibile pe eToro – platforma listează peste 2.400 de acțiuni pe 17 piețe. Există, de asemenea, mai mult de 250+ ETF-uri acceptate pe platformă, alături de 16 monede digitale.indiferent de activele în care decideți să investiți 200.000 de euro, eToro share-dealing atrage 0% comision. eToro va plăti, de asemenea, taxa de timbru pentru investitorii din Marea Britanie, care este în valoare de 0,5% din valoarea unei tranzacții.

nu există nici taxe anuale de administrare. Acest lucru înseamnă că puteți investi 200k fără a fi nevoie de returnări consumate de taxele de platformă. De asemenea, veți găsi eToro o propunere atractivă dacă sunteți nou în a investi datorită interfeței sale ușor de utilizat, unde taxele sunt clar stabilite, dar și pașii pentru deschiderea primei tranzacții.

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

de asemenea, eToro acceptă proprietatea fracționată – astfel încât să puteți crea cu ușurință un portofoliu diversificat de active într-un mod rentabil, chiar dacă fondurile dvs. sunt mai limitate sau doriți doar să angajați o cantitate mică din 200k-ul dvs. De exemplu, puteți cumpăra acțiuni în valoare de 100 USD în Microsoft, deși acțiunile tranzacționează cu 235 USD. Dimensiunea minimă a tranzacției pentru acțiuni și ETF-uri este de 50 USD pe tranzacție.

eToro este, de asemenea, pionier în copy trading, unde puteți copia tranzacțiile traderilor de succes pe platformă. Dacă doriți să vă diversificați în continuare portofoliul dincolo de cele 10 titluri pe care le recomandăm, tranzacționarea prin copiere poate fi o modalitate de a merge. Platforma oferă, de asemenea, o serie de portofolii de copii, care sunt coșuri de stocuri construite în jurul diferitelor teme și sunt un alt mod ieftin și eficient de a obține expunerea la un coș diversificat de stocuri în funcție de industrie.

din cauza unei creșteri recente a înregistrărilor de cont (care se ridică acum la peste 17 milioane de clienți), eToro a crescut recent depozitul minim pentru prima dată la 1.000 USD-ceea ce reprezintă aproximativ 700 de dolari. Dar având în vedere că aveți 200k de investit, acest lucru nu va prezenta o barieră la intrare. Indiferent de mărimea investiției, este întotdeauna bine să știți că banii dvs. sunt în siguranță dacă există o problemă cu instituția care vă deține fondurile și valorile mobiliare. Ca atare, este reconfortant să știți că eToro este pe deplin reglementată de Autoritatea de conduită financiară (FCA) și că sunteți acoperit pentru pierderi de capital de până la 85.000 de la mie de către schema de compensare a serviciilor financiare (FSCS).

eToro oferă o gamă atât de mare de piețe și vă permite să investiți în sume mici și mai mari dacă doriți să investiți 500 de dolari sau chiar dacă preferați să investiți 1 milion de lire sterline!

Pro

- 0% broker de comision

- fără taxă de timbru pe acțiunile din Marea Britanie

- peste 2.400 de acțiuni globale și 250 de ETF-uri

- piețele CFD au oferit, de asemenea,

- rețea socială cu tranzacționare de copii

- reglementată de FCA

- FSC-urile partenere

contra

- taxe de retragere și inactivitate

- moneda de bază este dolarul american, așa că aveți grijă la taxele FX

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

Capital.com – cel mai bun broker de CFD-uri pentru a investi 200k 0% comision de 2076>

Capital.com este o altă platformă de tranzacționare reglementată de FCA și este specialist în CFD-uri (contracte pentru diferențe). CFD-urile sunt contracte încheiate de o instituție financiară între cumpărări și vânzători, în care diferența dintre cele două prețuri este plătită titularului contractului atunci când o poziție este închisă, în funcție de faptul dacă au luat o poziție lungă sau scurtă (adică au deschis o tranzacție de cumpărare sau vânzare). Aceasta înseamnă că puteți tranzacționa un activ fără a-l deține direct. De fapt, luați o poziție dacă credeți că prețul activului suport va scădea sau va crește.

de exemplu, dacă ar fi să investească în aur CFD la Capital.com, vi se va oferi opțiunea de a merge lung sau scurt. Acest lucru vă oferă mult mai multă flexibilitate, deoarece puteți câștiga bani în timpul scăderii piețelor printr-o comandă de vânzare.

în plus, platformele de tranzacționare CFD, cum ar fi Capital.com oferiți clienților acces la pârghie. Cu toate acestea, rețineți că, deși efectul de levier poate mări câștigurile, acesta poate mări și pierderile. Aceasta înseamnă că puteți tranzacționa cu până la 30 de ori suma pe care o aveți disponibilă în contul dvs. În 2018, Autoritatea Europeană pentru Valori Mobiliare și piețe a introdus limite de levier pentru tranzacționarea CFD-urilor.

iată defalcarea efectului de levier pe clase de active pentru instrumentele CFD:

- 30:1 pentru perechile valutare majore

- 20:1 pentru perechile valutare Non-majore, aur și indici majori

- 10:1 pentru mărfuri, indici de capital non-majori

- 5:1 pentru acțiuni individuale

accesul cu amănuntul la cripto nu mai este permis folosind CFD-uri.

75.26% investitorii de retail pierd bani tranzacționând CFD-uri pe acest site.

Capital.com listează stocurile din 18 țări diferite – inclusiv Germania, Australia, Hong Kong, Canada și SUA. Recomandările noastre sunt doar un punct de plecare pentru a vă oferi câteva idei, deci este bine să știți acel Capital.com listează, de asemenea, piețele de mărfuri, cum ar fi aurul, gazele naturale, puteți investi în argint – precum și o gamă largă de ETF-uri și indici pentru cercetări și explorări ulterioare. Zeci de perechi forex sunt, de asemenea, acceptate, dacă doriți să tranzacționați valute.

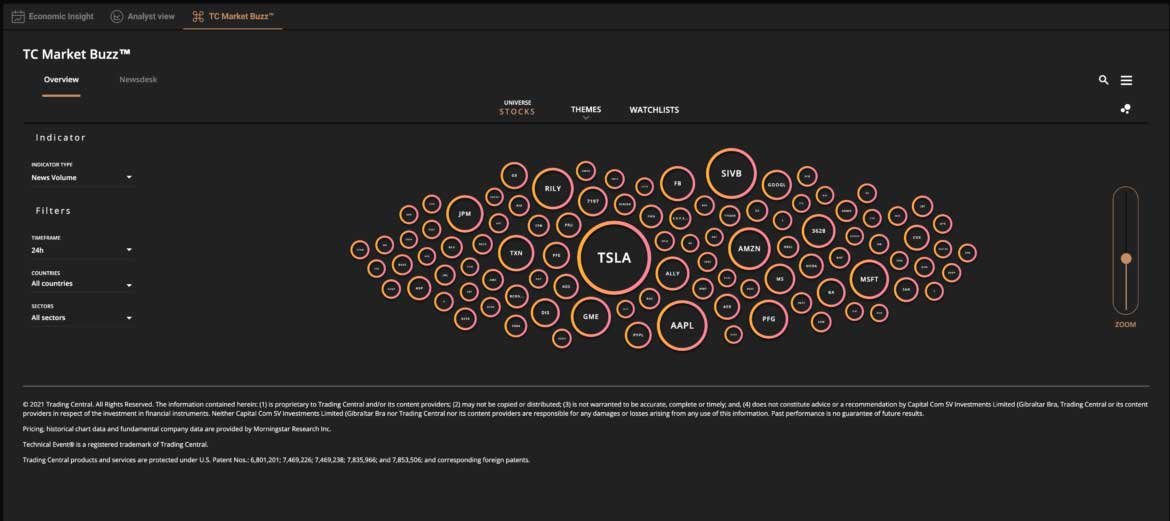

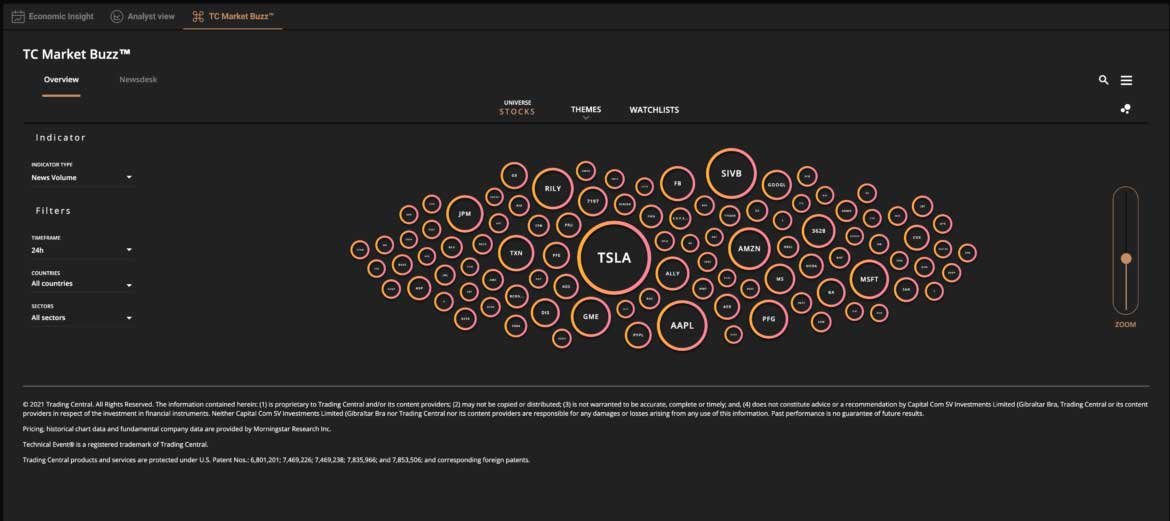

brokerajul are, de asemenea, caracteristici excelente de educație și instrumente inovatoare de cercetare, cum ar fi instrumentul său de urmărire a sentimentului TC Market Buzz și portalul analiștilor.

metodele de depunere acceptate la acest broker includ carduri de debit/credit, portofele electronice și transferuri bancare.

Pro:

- caracteristici și instrumente excelente de educație și cercetare

- tranzacționare fără comisioane

- spread-uri strânse

- pârghie oferită

- asistentul AI identifică punctele tale slabe

- ofertă bună de diagrame

contra:

- nu se pot construi strategii de tranzacționare personalizate

- numai CFD-uri

75.26% dintre investitorii de retail pierd bani tranzacționând CFD-uri pe acest site.

concluzie

acest ghid a acoperit piulițele și șuruburile de modul de a investi 200k, dar ar trebui să fie considerate doar ca un punct de plecare pentru un portofoliu echilibrat. Există literalmente mii de investiții posibile din care să alegeți, iar cele exacte pe care le alegeți vor depinde de circumstanțele și obiectivele dvs. de investiții, dar așa cum am subliniat continuu, cheia este să vă diversificați pe piață și să dețineți un amestec de clase de active, industrii și regiuni. De asemenea, ar trebui să utilizați ambalaje fiscale, cum ar fi contul Individual de economii, pentru a vă proteja câștigurile de la taxman.

credem că eToro este o companie de brokeraj solidă pentru începerea și finalizarea călătoriei dvs. de investiții, în special având în vedere oferta sa de tranzacționare fără comision de 0% și faptul că nu există nicio taxă de timbru de plătit. Deschiderea unui cont durează câteva minute, deși pentru a vă verifica complet identitatea va fi nevoie de un pașaport sau permis de conducere și o factură de utilități pentru a vă dovedi adresa.

eToro – cel mai bun Broker pentru a investi 200k UK-0% comision

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

Întrebări frecvente

care este cel mai bun loc pentru a investi 200k?

în cazul în care pentru a investi 200k fără risc?

ce ar trebui să fac cu economiile de 200k de la centimetrul?

ar trebui să investesc 200k în acțiuni?

câți bani poți face dintr-o investiție de 200k?

despre Gary McFarlane Pro INVESTOR

despre Gary McFarlane Pro INVESTORGary a fost editor de producție timp de 15 ani la revista de investiții din Marea Britanie Money Observer. El a acoperit subiecte la fel de diverse precum tranzacționarea socială și fondurile tranzacționate la bursă cu venit fix. Gary a inițiat acoperirea bitcoin și cryptocurrencies la Money Observer și timp de trei ani până în Iulie 2020 a fost analistul cryptocurrency la platforma de investiții nr.2 din Marea Britanie investitor interactiv. În acest rol, el a oferit comentarii de specialitate unui număr divers de ziare și alte mijloace media, inclusiv Daily Telegraph, Evening Standard și soarele. Gary a scris, de asemenea, pe scară largă despre criptocuritate pentru diverse publicații din industrie, cum ar fi Coin Desk și The Fintech Times, City AM, Ethereum World News și InsideBitcoins. Gary este câștigătorul Cryptocurrency Writer of the Year la Premiile internaționale ADVFN 2018.

Citește mai departe