Benjamin Franklin i 1798 uttalade: ”i denna värld är ingenting säkert men död och skatter.”Det kusliga uttalandet förklarades inte förgäves: beskattning är ett vanligt inslag i vardagen sedan dess ursprungliga utseende – enligt Burg (2004) var det forntida Egypten omkring 2390 f.Kr. där skatten först infördes och samlades i form av korn. Med tillkomsten av industrialisering, omfattningen av skattepolitiken successivt utökats och, av 19th century, beskattning var en del av nästan alla typer av mänsklig verksamhet och konsumtion i mer avancerade länder. Eftersom statlig skatt ofta står för en betydande del av statens intäkter, påverkade denna förändring djupt våra finansiella angelägenheter – VATs politiska och ekonomiska problem blev avgörande.

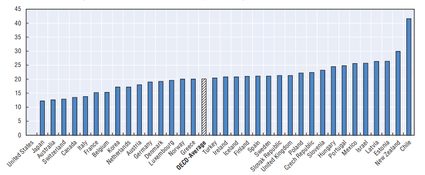

följande diagram visar andelen moms i procent av den totala beskattningen 2014 genom olika länder.

källa: inkomststatistik (2016), OECD.

beskattningens ekonomiska konsekvenser kan förändras beroende på det teoretiska tillvägagångssättet och typen av skatt. Anpassning eller ändring av MOMSSTRUKTUREN – i omfattning eller skattesats-kan påverka ekonomin som helhet genom olika kanaler:

- det kan påverka sparbeteende

ekonomer, som vanligt i ett brett spektrum av ekonomiska frågor, är ofta oense om konsekvenserna av olika skattebördor. Diskussionen om valet mellan inkomstskatt och konsumtionsskatt utgör ett av dessa heta ämnen. En betydande del av yrket anser att inkomstskatt snedvrider sparbeteendet när det sänker intäkterna, vilket minskar den disponibla inkomsten (den del av inkomsten som är tillgänglig efter beskattning) som människor kan ägna åt att spara. Å andra sidan uppstår en konsumtionsskatt endast när besparingar spenderas; därför förändrar det inte sparbeslut. Eftersom högre besparingar bidrar till högre investeringar kan förlita sig mer på konsumtionsskatt gynna mer för ekonomisk tillväxt.

i USA beror statens intäkter mer på personliga inkomstskatter jämfört med europeiska länder, där konsumtionsskatter utgör den högsta delen av statens inkomster. Det fanns flera försök att flytta det amerikanska skattesystemet mot konsumtionsbaserad beskattning, eftersom förespråkare för ett sådant skifte hävdar att det skulle uppmuntra individer att spara mer. Högre besparingar skulle då främja ekonomisk tillväxt i produktivitet och levnadsstandard.

däremot tror promotorer av den nuvarande inkomstskatten att människor inte skulle ändra mycket sin sparande vana som svar på ett sådant skifte i skattesystemet. Genom att ta itu med denna oro justerade amerikanska politiker inkomstskattelagen för att kompensera för en sådan negativ effekt. Skattebetalarna kan reglera ett begränsat belopp på ett särskilt sparkonto (till exempel enskilda pensionskonton och 401(k) planer) som inte är föremål för beskattning förrän de tar ut sina pengar under pensionen. I ett sådant fall beskattas personer som sparar genom dessa konton så småningom baserat på deras konsumtion snarare än deras inkomst.

- det omfördelar inkomst i ekonomin

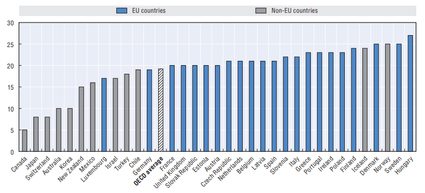

fast kopplad till argumentet i frågan om sparbeteende, skattelagar som främjar besparingar lägger också större vikt på personer med lägre inkomst. Det beror på att familjer med lägre inkomster vanligtvis inte har råd med besparingar och de tenderar att spendera all sin inkomst på daglig konsumtion; således minskar ett sådant system skattetrycket på rikare människor och driver regeringen att införa en högre skatt på de fattiga. Av detta följer att i länder där skatteintäkterna är starkt beroende av konsumtionsskatter, som en hög momssats, kan det öka klyftan mellan rika och fattiga, vilket ökar ojämlikheten i samhället. Nedanstående figur visar normalskattesatsen för mervärdesskatt i OECD-länderna 2016. Den högsta standardskatten (27%) tillhör Ungern; det kompenseras dock av reducerade skattesatser som tillämpas på livsmedel och nybyggda hem för att hjälpa de fattiga och stödja familjer.

källa: Konsumtionsskatteutvecklingen (2016), OECD.

- det kan ändra prisnivåer

genomförande eller justering av momssatsen kan påverka prisnivån, även om dess storlek och bestående effekt beror inte bara på utformningen av skattelagstiftningen utan också de ekonomiska faktorerna och de ekonomiska aktörernas reaktion på en sådan förändring. För att se detta, låt oss överväga en ökning av momssatsen i ett land. Den omedelbara effekten av förändringen är verkligen en ökning av prisnivåerna för produkter som är föremål för moms; emellertid kan dess inflationseffekt mildras om säljaren inte överför en sådan kostnad helt till slutkunden. En sådan situation kan inträffa i sektorer där konkurrensen är hög bland säljare eller konsumenternas efterfrågan är mer känslig för prisförändringar. Med andra ord beror den fulla priseffekten till stor del på priselasticiteten i efterfrågan. Dessutom kan regeringen tvinga säljare att inte höja priserna och därmed genomföra en så kallad pristakåtgärd som ytterligare dämpar priseffekten. Även om en förändring av momssatsen leder till prisförändringar är effektens varaktighet dock ganska kort och leder knappast till en varaktig ökning av inflationstakten.

- automatisk stabilisator

eftersom statliga skatter i allmänhet kommer från ekonomisk verksamhet beror deras nivå till stor del på den reala bruttonationalprodukten (BNP). Mervärdesskatten rör sig särskilt i takt med den ekonomiska produktionen på grund av sin konsumtionsbaserade karaktär. När inkomsten växer, människor spenderar mer på varor och tjänster därmed skatteintäkter ökar automatiskt. Med andra ord flyter en procentandel av den totala inkomsten som produceras i ett land till regeringen beroende på den ekonomiska aktiviteten: högre ekonomisk aktivitet innebär högre skatteintäkter och lägre BNP innebär lägre skatteintäkter. Men eftersom konsumtionen utgör en betydande del av BNP flyter det mesta in i regeringen, medan en mindre andel flyter tillbaka in i ekonomin (som en form av konsumtion) och bidrar till ekonomisk tillväxt. Av detta följer att skatter kan betraktas som en automatisk stabilisator eftersom de skyddar ekonomin från överhettning men också kan stödja ekonomisk aktivitet när produktionen är lägre än väntat. Dessutom kan regeringen öka konsumtionen genom att sänka momssatserna; effekten av denna politik är dock tvetydig och knappast långvarig.