Senator Elisabeth (D-MA) holder en pressekonference for at annoncere lovgivning, der vil beskatte nettoværdien for Amerikas rigeste individer på US Capitol den 01. Marts 2021 i USA, DC

Sen. På trods af Massachusetts-Demokraternes besked om, at ordningen kun ville pålægge de rigeste amerikanere et mindre gebyr, er det faktisk en radikal IDE, som jeg har skrevet før, “ville skade de fattigste og mere sårbare Arbejderklasseamerikanere og brænde den stadigt stigende tilstedeværelse af USA i vores daglige liv.”

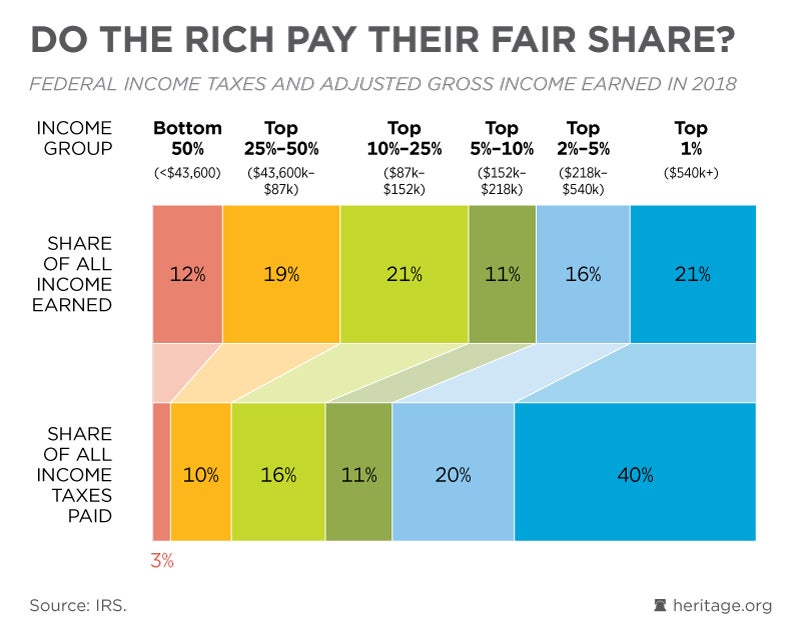

forslaget er baseret på ideen om, at de rige ikke betaler deres “rimelige andel” af skatter. Men højindkomst amerikanere betaler allerede det store flertal af skatter, og USA. skattesystemet er meget progressivt sammenlignet med andre lande rundt om i verden.

de seneste regeringsdata viser, at i 2018 tjente de øverste 1% af indkomstindtægterne—dem, der tjente mere end $540.000—21% af al amerikansk indkomst, mens de betalte 40% af alle føderale indkomstskatter. De øverste 10% tjente 48% af indkomsten og betalte 71% af føderale indkomstskatter.

over tid har Højindkomstamerikanere båret en større og større andel af regeringens omkostninger. Selv skattelettelser i 2017—hånet af den politiske venstrefløj-reducerede skatteregninger for amerikanerne med lavest indkomst med 10%, mens de kun reducerede skatterne for de øverste 1% med 0.04%. Efter skattelettelserne betaler de rige en større—ikke mindre-andel af indkomstskatten.

faktisk har USA ved næsten enhver foranstaltning et af de mest progressive beskatningssystemer i verden, hvor højindkomstfolk betaler de højeste skattesatser.

når man ser på alle føderale skatter, viser Kongresbudgetkontoret, at de øverste 1% betaler en gennemsnitlig føderal skattesats på 32%. Dataene viser, at skattesatserne falder med indkomsten, og de fattigste 20% af befolkningen betaler en gennemsnitlig skattesats på kun 1%. Det venstreorienterede skattepolitiske Center fandt lignende resultater.

bare at se på alle føderale skatter ignorerer effekten af statsskatter, som har tendens til at være mindre progressive, men udgør en mindre andel af de samlede betalte skatter.

det liberale Institut for beskatning og Økonomisk Politik vurderer, at kombinerede føderale, statslige og lokale skatter stadig er ret progressive. Den fandt, at i 2020 betalte de øverste 1% en skattesats på 34%. De fattigste 20% af amerikanerne betalte en gennemsnitlig kumulativ skattesats på 20%.

dataene viser også, at skatteyderne med højeste indkomst er den eneste gruppe, der betaler en større andel af de samlede skatter end deres andel af den samlede indkomst.

overvejer kun skatter, men ignorerer overførsler, såsom skattefradrag for børn, anti-fattigdom programmer, og pensionsydelser, der primært går til lavere – og mellemindkomst amerikanere.

overførsler gør skattesystemet endnu mere progressivt.

Congressional Budget Office estimater viser, at når ydelser er inkluderet, er De laveste indkomst 60% af amerikanerne netto modtagere, der modtager mere i sociale forsikringsydelser og betyder testet overførselsbetalinger, end de betaler i skat.

i modsætning hertil betaler de højeste 40% af lønmodtagerne betydeligt mere i skat, end de modtager i ydelsesbetalinger.

den højeste indkomst 20% af amerikanerne har i stigende grad båret en større andel af regeringens omkostninger, deres nettobidrag stiger med mere end 200% siden 1980 ‘ erne.

med stigende underskud og en lang liste over prioriteter for nye udgifter mangler Demokrater som f.eks. Forslag som formueskatten vil gøre det amerikanske finanspolitiske system endnu mere ubalanceret og vil bremse vores økonomiske opsving.

for høje skattesatser på højindkomsttagere i 1950 ‘erne og 60’ erne blev efterfulgt af skattelettelser, der hjalp med at løfte økonomien i slutningen af det 20.århundrede. Det nødvendige skift giver overbevisende bevis for, at lavere skattesatser—selv på de rige—er bedre for alle.

og det var ikke første gang skattelettelser viste sig at være en stor succes. I 1920 ‘ erne blev skattesatserne skåret fra 71% til 24%, og økonomien voksede med massive 59%. I begyndelsen af 1930 ‘ erne blev topraterne hævet tilbage til 63%, hvilket kun gjorde den store Depression sværere at klatre ud af.

præsident John F. Kennedy sænkede den øverste skattesats i 1960 ‘erne, og præsident Ronald Reagan sænkede den igen i 1980’ erne. begge disse skattelettelser blev efterfulgt af to af de længste økonomiske udvidelser i vores historie.

selvom skattepolitik ikke altid er årsagen eller den eneste løsning til alle økonomiske cyklusser, er den stærke sammenhæng mellem høje skatter og dårlige økonomiske resultater overbevisende bevis for, at høje skatter ikke er god politik.

selv akademikere er enige. “Næsten enhver empirisk undersøgelse af skatter og økonomisk vækst offentliggjort i et fagfællebedømt akademisk tidsskrift finder, at skattestigninger skader økonomisk vækst.”

da kongressen afrunder sin $4 billioner i coronavirus-hjælp med yderligere næsten $ 2 billioner underskudsudgifter, vil presset for at hæve skatterne på Højindkomstamerikanere kun vokse. Men at vende tilbage til skattepolitikken i 1960 er ikke vejen til at genoprette Amerikanske levebrød.

men at holde skatterne lave kræver finanspolitisk disciplin. Kongressen er nødt til at stoppe med at bruge unødvendige billioner af dollars på dårligt målrettet stimulus og begynde at reformere udgiftsvæksten.

udtrækning af en større vejafgift fra dem, der allerede bærer størstedelen af regeringens omkostninger, vil ikke afbalancere budgettet. Det vil gøre vores økonomiske opsving mere smertefuldt.

dette stykke optrådte oprindeligt i Daily Signal.