Benjamin Franklin en 1798 declaró: «En este mundo nada es seguro sino la muerte y los impuestos.»La inquietante declaración no fue en vano: los impuestos son una característica frecuente de la vida cotidiana desde su aparición inicial: según Burg (2004), fue el Antiguo Egipto alrededor del año 2390 a.C. donde el impuesto se instituyó y recaudó por primera vez en forma de granos. Con el advenimiento de la industrialización, el alcance de las políticas tributarias se expandió gradualmente y, para el siglo XIX, los impuestos formaban parte de casi todos los tipos de actividad y consumo humanos en los países más avanzados. Como los impuestos del gobierno representan una parte considerable de los ingresos del gobierno, este cambio afectó profundamente nuestros asuntos financieros: las preocupaciones políticas y económicas se volvieron primordiales.

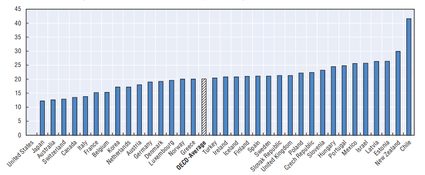

El siguiente gráfico muestra la parte del IVA como porcentaje de la tributación total en 2014 a través de diferentes países.

Fuente: Estadísticas de ingresos (2016), OCDE.

Las implicaciones económicas de la fiscalidad pueden cambiar según el enfoque teórico y el tipo de impuesto. La adaptación o modificación de la estructura del IVA – en su alcance o tipo impositivo-puede afectar a la economía en su conjunto a través de diferentes canales:

- Puede afectar el comportamiento de ahorro

Los economistas, como es común en una amplia gama de cuestiones económicas, a menudo no están de acuerdo sobre las implicaciones de varias cargas fiscales. El debate sobre la elección entre el impuesto sobre la renta y el impuesto al consumo constituye uno de estos temas acalorados. Una parte considerable de la profesión cree que el impuesto sobre la renta distorsiona el comportamiento de ahorro al reducir los ingresos, reduciendo así los ingresos disponibles (la parte de los ingresos disponible después de impuestos) que las personas podrían dedicar al ahorro. Por otro lado, un impuesto al consumo surge solo cuando se gastan los ahorros; por lo tanto, no altera las decisiones de ahorro. Dado que un mayor ahorro contribuye a una mayor inversión, depender más del impuesto al consumo puede favorecer más el crecimiento económico.

En los Estados Unidos, los ingresos del gobierno dependen más de los impuestos sobre la renta de las personas físicas en comparación con los países europeos, donde los impuestos al consumo constituyen la mayor parte de los ingresos del gobierno. Hubo varios intentos de mover el sistema tributario de los Estados Unidos hacia la tributación basada en el consumo, ya que los defensores de tal cambio argumentan que alentaría a las personas a ahorrar más. Un mayor ahorro fomentaría entonces el crecimiento económico de la productividad y el nivel de vida.

En contraste, los promotores del actual impuesto sobre la renta creen que las personas no cambiarían mucho su hábito de ahorro en respuesta a un cambio en el sistema tributario. Al abordar esta preocupación, los legisladores estadounidenses ajustaron la ley del impuesto sobre la renta para compensar ese efecto adverso. Los contribuyentes pueden liquidar una cantidad limitada en una cuenta de ahorros especial(por ejemplo, Cuentas de Jubilación Individuales y planes 401 (k)) que no está sujeta a impuestos hasta que retiren su dinero durante la jubilación. En tal caso, las personas que ahorran a través de estas cuentas eventualmente tributan en función de su consumo en lugar de sus ingresos.

- Redistribuye el ingreso en la economía

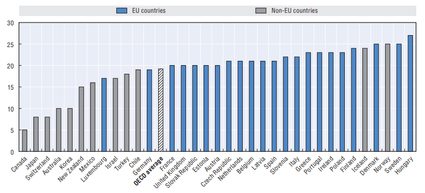

Firmemente conectado con el argumento sobre el tema del comportamiento de ahorro, las leyes fiscales que promueven el ahorro también imponen un peso más sustancial a las personas con ingresos más bajos. Es así porque las familias de bajos ingresos por lo general no pueden permitirse el ahorro y tienden a gastar todos sus ingresos en el consumo diario; por lo tanto, un sistema de este tipo reduce la carga tributaria de las personas más ricas y empuja al gobierno a imponer un impuesto más alto a los pobres. De ello se desprende que en los países donde los ingresos fiscales dependen en gran medida de los impuestos al consumo, como un tipo de IVA elevado, puede aumentar la brecha entre ricos y pobres, aumentando así la desigualdad en la sociedad. La siguiente figura muestra la tasa estándar de IVA en los países de la OCDE en 2016. La tasa estándar más alta (27%) pertenece a Hungría; sin embargo, se compensa con tarifas reducidas aplicadas a los alimentos y las viviendas de nueva construcción para ayudar a los pobres y apoyar a las familias.

Fuente: Tendencias del Impuesto al consumo( 2016), OCDE.

- Puede alterar los niveles de precios

La aplicación o ajuste del tipo del IVA puede afectar al nivel de precios, aunque su magnitud y efecto duradero dependen no solo del diseño de la ley tributaria, sino también de los factores económicos y la reacción de los actores económicos ante tal cambio. Para ver esto, consideremos un aumento en la tasa de IVA en un país. El efecto inmediato del cambio es ciertamente un aumento en los niveles de precios de los productos que están sujetos al IVA; sin embargo, su efecto inflacionario puede mitigarse si el vendedor no transfiere tal costo por completo al cliente final. Esta situación puede darse en sectores en los que la competencia entre los vendedores es elevada o la demanda de los consumidores es más sensible a los cambios de precios. En otras palabras, el efecto total de los precios depende en gran medida de la elasticidad de precios de la demanda. Además, el gobierno puede obligar a los vendedores a no aumentar los precios, por lo tanto, implementar una medida denominada de límites máximos de precios, que amortigua aún más el efecto de los precios. Sin embargo, incluso si un cambio en el tipo del IVA induce un cambio en los precios, la duración del efecto es bastante corta y difícilmente induce un aumento sostenido de la tasa de inflación.

- Estabilizador automático

Dado que los impuestos gubernamentales, en general, surgen de las actividades económicas, su nivel depende en gran medida del Producto Interno Bruto (PIB) real. El impuesto sobre el valor añadido se mueve especialmente en paralelo con la producción económica debido a su carácter basado en el consumo. Cuando los ingresos crecen, las personas gastan más en bienes y servicios, por lo que los ingresos fiscales aumentan automáticamente. En otras palabras, un porcentaje del ingreso total producido en un país fluye al gobierno en función de la actividad económica: una mayor actividad económica significa mayores ingresos fiscales y un menor PIB significa menores ingresos fiscales. Sin embargo, dado que el consumo forma una parte considerable del PIB, la mayor parte de este fluye hacia el gobierno, mientras que una proporción menor vuelve a la economía (como forma de consumo) y contribuye al crecimiento económico. De ello se desprende que los impuestos pueden considerarse un estabilizador automático, ya que protegen a la economía del sobrecalentamiento, pero también pueden apoyar la actividad económica cuando la producción es inferior a la esperada. Además, el gobierno puede impulsar el consumo reduciendo los tipos del IVA; sin embargo, el efecto de estas políticas es ambiguo y difícilmente duradero.