Bienvenido a la tercera entrega de la serie 101 de Cautivos del Grupo: «¿Cómo funciona un programa de seguros cautivos?»Haga clic aquí para ver los dos primeros artículos de la serie, que responden a las preguntas «¿Qué es una Compañía de Seguros Cautiva?»y» ¿Qué es un Grupo Cautivo?»

El seguro cautivo ha experimentado un crecimiento histórico en los últimos años. Hoy en día, hay más de 7,000 compañías de seguros cautivas en todo el mundo, en comparación con solo 1,000 en 1980. Si bien este crecimiento es impresionante, los programas de seguros cautivos todavía no se entienden tan bien como los planes de seguro convencionales.

Para ayudar a cerrar la brecha, este artículo abordará la pregunta, » ¿Cómo funciona un programa de seguro cautivo?»Para responder a eso, analizaremos dos componentes fundamentales de un programa de seguros cautivos grupales:

- La fórmula de financiamiento de pérdida de riesgo-recompensa

- La estructura del programa

Este artículo se centrará en cómo los cautivos grupales con los que trabajamos normalmente (pero no siempre) estructuran y financian sus programas de seguro. Tenga en cuenta que hay varias maneras de operar un grupo cautivo, y las descripciones a continuación pueden no aplicarse a todos los programas de seguros cautivos.1

No. 1: Una Fórmula de Riesgo-Recompensa para Financiar Pérdidas

En el contexto de las cautivas grupales con las que trabajamos, explicar la fórmula de riesgo-recompensa utilizada para financiar pérdidas es esencial para responder a la pregunta «¿Cómo funciona un programa de seguro cautivo?»

Captive Resources desarrolló la fórmula riesgo-recompensa en la década de 1980, y ha crecido hasta convertirse en la base de nuestro modelo cautivo de grupo. Equitativa y fácil de entender, la fórmula incorpora la distribución de riesgos entre los miembros para las pérdidas por gravedad y garantiza que las primas de los miembros reflejen sus riesgos y su historial de pérdidas.

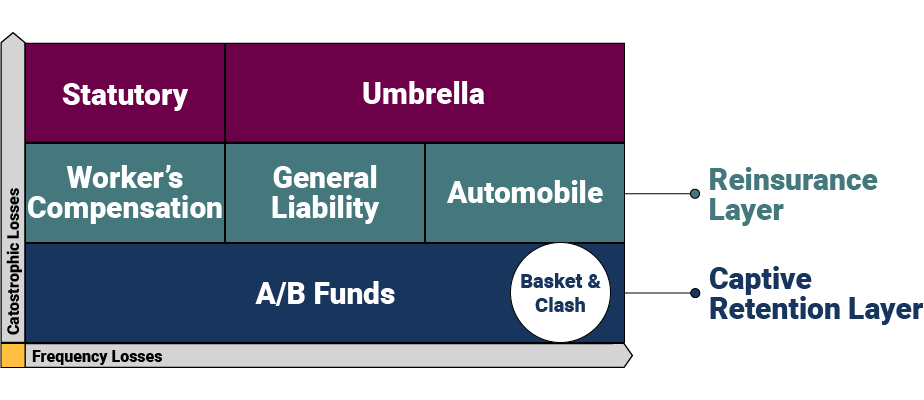

La fórmula de financiación se basa en varias capas diseñadas para manejar diferentes niveles de riesgo y proteger a los miembros de pérdidas catastróficas y agregadas. Aquí hay una representación visual de alto nivel de la fórmula y sus capas.

Capa de retención cautiva

En la capa de retención cautiva, las pérdidas son responsabilidad del cautivo. Esta capa se compone de dos niveles: los Fondos de pérdidas A y B. La cantidad que retiene un cautivo varía en función de las necesidades de cada grupo, pero generalmente varía de $250,000 a 5 500,000.

Los cautivos utilizan un actuario independiente para proyectar cuánto necesita cada miembro para contribuir a sus Fondos A / B. El actuario utiliza el historial de pérdidas reales del miembro para estimar cuánto necesitará la compañía para financiar sus pérdidas anuales.

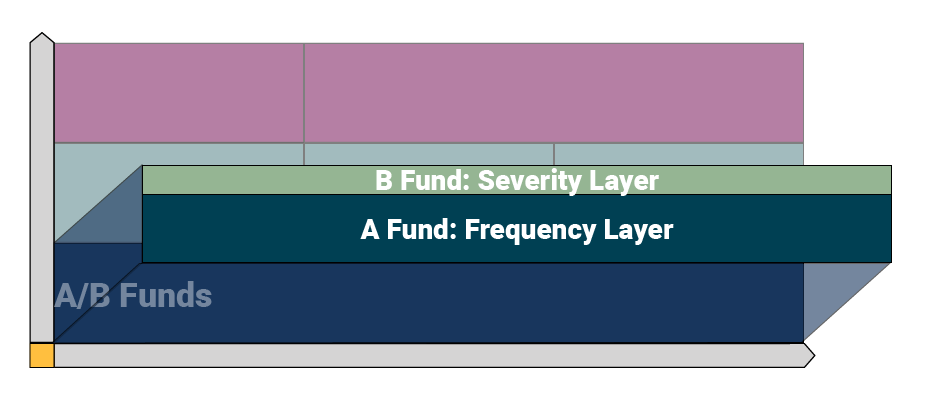

Las cautivas del grupo emplean el Fondo A como la «Capa de Frecuencia» para manejar reclamos más pequeños. El Fondo A paga reclamos hasta un cierto nivel de costo determinado por cada cautivo — para este artículo, usaremos 1 100,000 como ejemplo. Funcionalmente, esto significa que el Fondo A pagará las reclamaciones entre 0 y 100.000 dólares por caso.

El Fondo B representa la «Capa de Gravedad», que maneja las reclamaciones más grandes. El Fondo B paga las reclamaciones por encima del Fondo A hasta un cierto nivel determinado por el cautivo. Para este ejemplo, usaremos 4 400,000 como techo para esta capa, lo que significa que el Fondo B manejaría los costos de reclamación entre 1 100,001 y 4 400,000 por ocurrencia. La capa de fondos B es donde se produce la distribución/transferencia de riesgos, lo que significa que los miembros cautivos comparten las pérdidas en esta capa.

Los cautivos normalmente también proporcionan cobertura de cesta (ocurrencias que involucran múltiples líneas de cobertura) y cobertura de choque (dos o más asegurados sufren una pérdida por la misma ocurrencia) para una protección adicional.

Capa de reaseguro

Por encima de la capa de retención cautiva está la capa de reaseguro, donde el riesgo se transfiere a una compañía de seguros convencional a través de las diversas líneas de cobertura (por ejemplo, compensación laboral, responsabilidad general y automóvil). El reaseguro protege a la cautiva contra pérdidas catastróficas que excedan la retención cautiva hasta un cierto umbral; usaremos $1 millón para un ejemplo aquí. En nuestro ejemplo corriente, eso significa que la capa de reaseguro manejará pérdidas entre 4 400,001 y 1 1 millón.

Capa de paraguas y Límite legal

La siguiente capa se compone de dos elementos:

- Cobertura de Paraguas: Situada fuera de la cautiva para mayor flexibilidad (lo que permite a los miembros individuales asegurar límites diferentes), la cobertura general se encuentra por encima de la capa de reaseguro para la cobertura de responsabilidad civil general y de automóviles.

- Límites legales: Colocados por encima de la cobertura de compensación para trabajadores para cumplir con los requisitos estatales individuales.

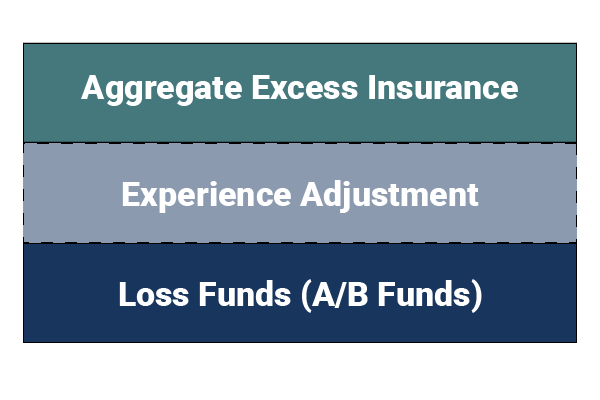

Cobertura de pérdidas agregada

Las capas anteriores protegen al cautivo contra grandes pérdidas, pero ¿qué sucede cuando los miembros de un cautivo experimentan un gran número de reclamos menores? Las compras cautivas Agregan el Exceso de seguro para protegerse contra reclamaciones de frecuencia inesperadas. Por lo tanto, en el improbable caso de que la cautiva agote sus fondos de pérdidas, el exceso agregado disminuiría y pagaría cualquier reclamación adicional en la capa de retención cautiva.

Las cautivas también tienen un mecanismo incorporado conocido como» Ajuste de experiencia», un monto en dólares preestablecido que se evalúa a cada miembro si sus pérdidas superan las proyecciones actuariales. El ajuste se activa antes de agregar el Exceso de seguro para ayudar a garantizar que la cautiva tenga fondos adecuados, proporcione protección de miembro a miembro y cree un mayor incentivo para que los miembros eviten pérdidas.

No. 2: El Flujo estructural de un Programa de Seguro Cautivo Grupal

El segundo componente esencial para comprender cómo funciona un programa de seguro cautivo grupal es el flujo estructural de la cautiva. La forma más sencilla de ilustrar el flujo es mirar primero un acuerdo de seguro convencional. Con los programas de seguro tradicionales, un asegurado paga una prima a su corredor, quien a su vez compra una póliza de seguro y servicios de una compañía de seguros en nombre del asegurado. El acuerdo convencional ofrece a los asegurados poco control sobre el transportista, los reaseguradores que pueda usar, los costos operativos, la gestión de reclamos y otras funciones esenciales de seguro.

En un programa de seguros cautivos de grupo, el flujo estructural está desagregado, ofreciendo al asegurado mucho más control sobre los servicios y aislando mejor a la cautiva de las condiciones volátiles del mercado.

Este es un resumen de los principales participantes en un programa de seguro cautivo:

- Asegurado: Trabaja con su corredor de seguros para encontrar un cautivo que se ajuste a las necesidades de la compañía.Corredor

- : Un asesor de confianza que apoya al asegurado de forma regular.

- Consultor cautivo: Un consultor independiente que brinda apoyo, coordinación y supervisión al cautivo.

- Captive Manager: Una empresa de gestión de servicios completos que proporciona servicios de seguros cautivos como solicitud de licencia, formación de cautivos, contabilidad y más.

- Compañía de seguros: Una compañía de seguros todavía está involucrada en el modelo cautivo para emitir las pólizas, proporcionar un exceso agregado y cobertura legal, y respaldar el riesgo financiero completo del programa.

- Compañía de Seguros Cautiva: Por lo general, asume la primera capa de pérdidas y representa la parte del acuerdo de seguro que proporciona al miembro la propiedad, el control, las ganancias de suscripción y los ingresos de inversión.

- Proveedor de Control de riesgos: Una empresa independiente que trabaja en estrecha colaboración con los miembros y el consultor cautivo para ayudar a los miembros a reducir las pérdidas.

- Administrador de reclamaciones: Un administrador de terceros (TPA) dedicado a manejar reclamaciones para miembros cautivos.Actuario independiente :Calcula la cantidad que los miembros pagan en sus fondos de pérdidas y realiza otras funciones actuariales necesarias.

¿Desea obtener más información sobre los programas de seguros cautivos grupales? Póngase en contacto con Recursos Cautivos hoy mismo.

Manténgase al día de las últimas noticias e información sobre la industria cautiva de grupos suscribiéndose a Recursos cautivos.