Benjamin Franklin en 1798 a déclaré: « Dans ce monde, rien n’est sûr que la mort et les impôts. »La déclaration étrange n’a pas été déclarée en vain: la fiscalité est une caractéristique répandue de la vie quotidienne depuis son apparition initiale – selon Burg (2004), c’est l’Égypte ancienne vers 2390 avant JC où l’impôt a été institué et collecté sous forme de céréales. Avec l’avènement de l’industrialisation, la portée des politiques fiscales s’est progressivement étendue et, au 19ème siècle, la fiscalité faisait partie de presque tous les types d’activités humaines et de consommation dans les pays plus avancés. Comme l’impôt public représente généralement une part considérable des recettes publiques, ce changement a profondément affecté nos affaires financières – les préoccupations politiques et économiques des CUVES sont devenues primordiales.

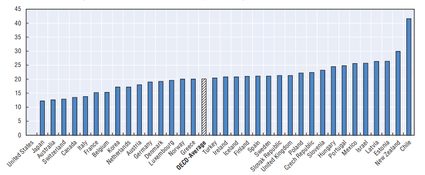

Le graphique suivant montre la part de la TVA en pourcentage de la fiscalité totale en 2014 dans différents pays.

Source : Statistiques des recettes (2016), OCDE.

Les implications économiques de la fiscalité peuvent changer en fonction de l’approche théorique et du type d’impôt. L’adaptation ou la modification de la structure de la TVA – en termes de portée ou de taux d’imposition – peut avoir un impact sur l’économie dans son ensemble par différents canaux:

- Cela peut affecter le comportement d’épargne

Les économistes, comme souvent dans un large éventail de questions économiques, sont souvent en désaccord sur les implications de diverses charges fiscales. La discussion sur le choix entre l’impôt sur le revenu et la taxe à la consommation constitue l’un de ces sujets brûlants. Une partie considérable de la profession estime que l’impôt sur le revenu fausse le comportement d’épargne en réduisant les gains, réduisant ainsi le revenu disponible (la partie du revenu disponible après imposition) que les gens pourraient consacrer à l’épargne. D’un autre côté, une taxe à la consommation n’émerge que lorsque l’épargne est dépensée; elle ne modifie donc pas les décisions d’épargne. Comme une épargne plus élevée contribue à un investissement plus élevé, s’appuyer davantage sur la taxe à la consommation peut favoriser davantage la croissance économique.

Aux États-Unis, les revenus de l’État dépendent davantage de l’impôt sur le revenu des particuliers que dans les pays européens, où les taxes à la consommation constituent la partie la plus élevée des revenus de l’État. Il y a eu plusieurs tentatives pour faire évoluer le système fiscal américain vers une fiscalité basée sur la consommation, car les partisans d’un tel changement soutiennent qu’il encouragerait les particuliers à épargner davantage. Une épargne plus élevée favoriserait alors la croissance économique de la productivité et du niveau de vie.

En revanche, les promoteurs de l’impôt sur le revenu actuel croient que les gens ne changeraient pas beaucoup leur habitude d’épargner en réponse à un tel changement dans le système fiscal. En répondant à cette préoccupation, les décideurs américains ont ajusté la loi sur l’impôt sur le revenu pour compenser un tel effet négatif. Les contribuables peuvent régler un montant limité sur un compte d’épargne spécial (par exemple, les Comptes de retraite individuels et les régimes 401(k)) qui n’est pas assujetti à l’impôt jusqu’à ce qu’ils retirent leur argent pendant leur retraite. Dans un tel cas, les personnes qui épargnent via ces comptes finissent par être imposées en fonction de leur consommation plutôt que de leur revenu.

- Elle redistribue les revenus dans l’économie

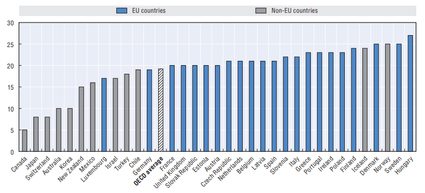

Fermement liée à l’argument sur la question du comportement d’épargne, les lois fiscales qui favorisent l’épargne imposent également un poids plus important aux personnes à faible revenu. Il en est ainsi parce que les familles à faible revenu ne peuvent généralement pas se permettre d’épargner et qu’elles ont tendance à consacrer tous leurs revenus à la consommation quotidienne; ainsi, un tel système réduit le fardeau fiscal des personnes les plus riches et pousse le gouvernement à imposer un impôt plus élevé aux pauvres. Il s’ensuit que dans les pays où les recettes fiscales dépendent fortement des taxes à la consommation, comme un taux de TVA élevé, cela peut creuser l’écart entre riches et pauvres, augmentant ainsi les inégalités dans la société. La figure ci-dessous montre le taux normal de TVA dans les pays de l’OCDE en 2016. Le taux standard le plus élevé (27%) appartient à la Hongrie; cependant, il est compensé par des taux réduits appliqués aux aliments et aux maisons nouvellement construites pour aider les pauvres et soutenir les familles.

Source : Tendances de la taxe à la consommation (2016), OCDE.

- Il peut modifier les niveaux de prix

La mise en œuvre ou l’ajustement du taux de TVA peut affecter le niveau des prix, bien que son ampleur et son effet durable dépendent non seulement de la conception de la législation fiscale, mais également des facteurs économiques et de la réaction des acteurs économiques à un tel changement. Pour voir cela, considérons une augmentation du taux de TVA dans un pays. L’effet immédiat du changement est certainement une augmentation des niveaux de prix des produits soumis à la TVA; cependant, son effet inflationniste peut être atténué si le vendeur ne transfère pas entièrement un tel coût au client final. Une telle situation peut se produire dans des secteurs où la concurrence est forte entre les vendeurs ou où la demande des consommateurs est plus sensible aux variations de prix. En d’autres termes, l’effet prix total dépend en grande partie de l’élasticité-prix de la demande. En outre, le gouvernement peut obliger les vendeurs à ne pas augmenter les prix, mettant ainsi en œuvre une mesure dite des plafonds de prix, qui atténue davantage l’effet des prix. Cependant, même si un changement de taux de TVA induit une variation des prix, la durée de l’effet est plutôt courte et n’induit guère une augmentation soutenue du taux d’inflation.

- Stabilisateur automatique

Étant donné que les impôts publics, en général, émergent des activités économiques, leur niveau dépend en grande partie du Produit intérieur Brut (PIB) réel. La taxe sur la valeur ajoutée évolue particulièrement parallèlement à la production économique en raison de son caractère basé sur la consommation. Lorsque le revenu augmente, les gens dépensent davantage en biens et services, ce qui entraîne une augmentation automatique des recettes fiscales. En d’autres termes, un pourcentage du revenu total produit dans un pays est versé au gouvernement en fonction de l’activité économique: une activité économique plus élevée signifie des recettes fiscales plus élevées et un PIB plus faible signifie des recettes fiscales plus faibles. Cependant, comme la consommation représente une part considérable du PIB, la majeure partie de celle-ci est versée au gouvernement, tandis qu’une plus petite proportion revient à l’économie (en tant que forme de consommation) et contribue à la croissance économique. Il s’ensuit que les taxes peuvent être considérées comme un stabilisateur automatique car elles protègent l’économie de la surchauffe mais peuvent également soutenir l’activité économique lorsque la production est inférieure aux prévisions. En outre, le gouvernement peut stimuler la consommation en réduisant les taux de TVA; cependant, les effets de ces politiques sont ambigus et à peine durables.