La Sénatrice Elizabeth Warren (D-MA) tient une conférence de presse pour annoncer une législation qui taxerait la valeur nette des individus les plus riches des États-Unis au Capitole des États-Unis le 01 mars 2021 à Washington, DC

Sénateur. Elizabeth Warren a publié une nouvelle version de son impôt sur la fortune cette semaine, et malgré le message du démocrate du Massachusetts selon lequel le système n’imposerait qu’une somme modique aux Américains les plus riches, c’est en fait une idée radicale qui, comme je l’ai déjà écrit, « nuirait aux Américains de la classe ouvrière les plus pauvres et les plus vulnérables, et alimenterait la présence toujours croissante de Washington dans notre vie quotidienne. »

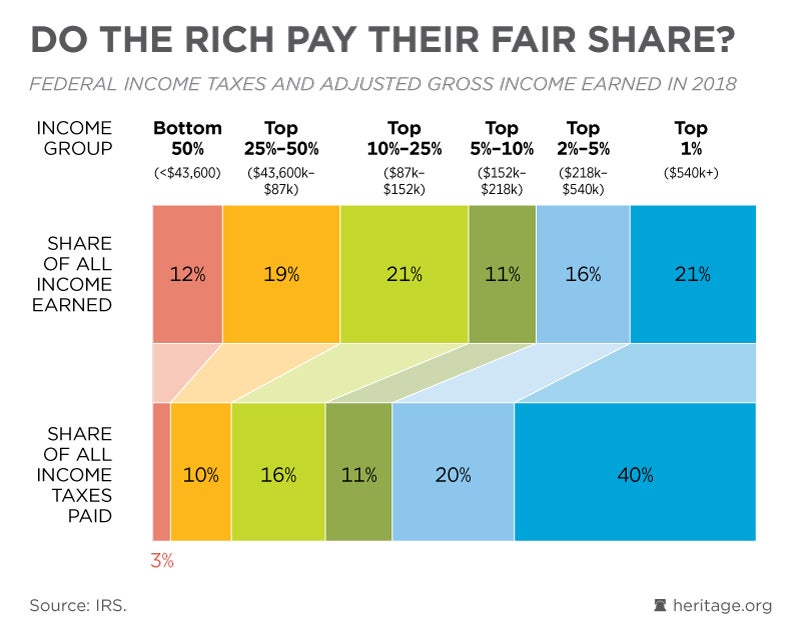

La proposition repose sur l’idée que les riches ne paient pas leur « juste part » d’impôts. Cependant, les Américains à revenu élevé paient déjà la grande majorité des impôts, et les États-Unis. le système fiscal est très progressif par rapport à ceux d’autres pays du monde.

Les dernières données du gouvernement montrent qu’en 2018, le 1% des plus hauts revenus — ceux qui gagnaient plus de 540 000 $ — gagnaient 21% de tous les revenus américains tout en payant 40% de tous les impôts fédéraux sur le revenu. Les 10 % les plus riches gagnaient 48 % du revenu et payaient 71 % de l’impôt fédéral sur le revenu.

Au fil du temps, les Américains à revenu élevé ont assumé une part de plus en plus importante du coût du gouvernement. Même les réductions d’impôts de 2017 – décriées par la gauche politique – ont réduit les factures d’impôts des Américains aux revenus les plus faibles de 10% tout en réduisant les impôts des 1% les plus élevés de 0,04%. Après les réductions d’impôts, les riches paient une part plus importante — et non plus petite — de l’impôt sur le revenu.

En fait, dans presque toutes les mesures, les États-Unis ont l’un des systèmes d’imposition les plus progressifs au monde, dans lequel les personnes à revenu élevé paient les taux d’imposition les plus élevés.

En examinant toutes les taxes fédérales, le Bureau du budget du Congrès montre que les 1% les plus élevés paient un taux d’imposition fédéral moyen de 32%. Les données montrent que les taux d’imposition diminuent avec le revenu et que les 20% les plus pauvres de la population paient un taux d’imposition moyen de seulement 1%. Le Centre de politique fiscale de gauche a trouvé des résultats similaires.

Le simple fait d’examiner toutes les taxes fédérales ignore l’effet des taxes d’État, qui ont tendance à être moins progressives, mais qui représentent une part plus faible du total des impôts payés.

L’Institut libéral sur la fiscalité et la Politique économique estime que les impôts fédéraux, étatiques et locaux combinés sont encore assez progressifs. Il a constaté qu’en 2020, les 1% les plus élevés payaient un taux d’imposition de 34%. Les 20% d’Américains les plus pauvres ont payé un taux d’imposition cumulé moyen de 20%.

Les données montrent également que les contribuables aux revenus les plus élevés sont le seul groupe qui paie une part plus importante du total des impôts que leur part du revenu total.

Ne considérant que les impôts, cependant, ignore les transferts, tels que les crédits d’impôt pour les enfants, les programmes de lutte contre la pauvreté et les prestations de retraite qui vont principalement aux Américains à revenu faible et moyen.

Les transferts rendent le système fiscal encore plus progressif.

Les estimations du Bureau du budget du Congrès montrent que lorsque les prestations sont incluses, 60% des Américains aux revenus les plus faibles sont des bénéficiaires nets, recevant plus de prestations d’assurance sociale et de paiements de transfert sous conditions de ressources qu’ils ne paient d’impôts.

En revanche, les 40 % les plus hauts revenus paient beaucoup plus d’impôts qu’ils ne reçoivent en prestations.

Les 20% d’Américains aux revenus les plus élevés assument de plus en plus une part plus importante du coût du gouvernement, leur contribution nette augmentant de plus de 200% depuis les années 1980.

Avec des déficits en flèche et une longue liste de priorités pour de nouvelles dépenses, les démocrates tels que Warren ne manquent pas de propositions pour augmenter les impôts des riches. Des propositions telles que l’impôt sur la fortune rendront le système fiscal américain encore plus déséquilibré et ralentiront notre reprise économique.

Des taux d’imposition excessivement élevés sur les personnes à revenu élevé dans les années 1950 et 60 ont été suivis de réductions d’impôts qui ont contribué à relancer l’économie à la fin du 20e siècle. Ce changement nécessaire fournit des preuves convaincantes que des taux d’imposition plus bas — même pour les riches – sont meilleurs pour tout le monde.

Et ce n’était pas la première fois que les réductions d’impôts s’avéraient un succès majeur. Dans les années 1920, les taux d’imposition ont été réduits de 71% à 24% et l’économie a connu une croissance massive de 59%. Au début des années 1930, les taux les plus élevés ont été relevés à 63%, ce qui n’a fait que rendre la Grande Dépression plus difficile à sortir.

Le président John F. Kennedy a abaissé le taux d’imposition le plus élevé dans les années 1960, et le président Ronald Reagan l’a de nouveau abaissé dans les années 1980. Ces deux réductions d’impôt ont été suivies de deux des plus longues expansions économiques de notre histoire.

Bien que la politique fiscale ne soit pas toujours la cause, ni la seule solution, de tous les cycles économiques, la forte corrélation entre des impôts élevés et des performances économiques médiocres est une preuve convaincante que des impôts élevés ne sont pas une bonne politique.

Même les universitaires sont d’accord. L’économiste William McBride a constaté que « presque toutes les études empiriques sur les impôts et la croissance économique publiées dans une revue académique à comité de lecture constatent que les augmentations d’impôts nuisent à la croissance économique. »

Alors que le Congrès complète son aide aux coronavirus de 4 billions de dollars avec près de 2 billions de dollars supplémentaires de dépenses déficitaires, la pression pour augmenter les impôts sur les Américains à revenu élevé ne fera que croître. Mais revenir à la politique fiscale de 1960 n’est pas le moyen de restaurer les moyens de subsistance américains.

Cependant, maintenir des impôts bas nécessite une discipline budgétaire. Le Congrès doit cesser de dépenser des milliards de dollars inutiles en stimulus mal ciblés et commencer à réformer la croissance des dépenses.

L’extraction d’un péage plus important de ceux qui supportent déjà la majeure partie des coûts du gouvernement n’équilibrera pas le budget. Cela rendra notre reprise économique plus douloureuse.

Cette pièce est initialement parue dans Le Daily Signal.