Benjamin Franklin nel 1798 ha dichiarato: “In questo mondo nulla è certo, ma la morte e le tasse.”La dichiarazione inquietante è stata dichiarata non invano: la tassazione è una caratteristica prevalente della vita quotidiana sin dalla sua apparizione iniziale-secondo Burg (2004), era l’antico Egitto intorno al 2390 AC dove la tassa fu istituita e raccolta sotto forma di cereali. Con l’avvento dell’industrializzazione, la portata delle politiche fiscali gradualmente ampliato e, entro il 19 ° secolo, la tassazione era una parte di quasi ogni tipo di attività umana e di consumo nei paesi più avanzati. Poiché le tasse governative rappresentano comunemente una parte considerevole delle entrate governative, questo cambiamento ha profondamente influenzato i nostri affari finanziari: le preoccupazioni politiche ed economiche dei TINI sono diventate fondamentali.

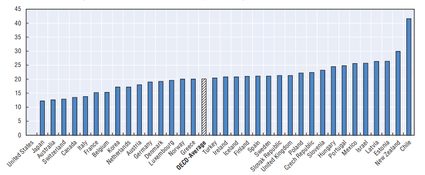

Il grafico seguente mostra la quota dell’IVA in percentuale della tassazione totale nel 2014 attraverso diversi paesi.

Fonte: Revenue Statistics (2016), OCSE.

Le implicazioni economiche della tassazione possono cambiare a seconda dell’approccio teorico e del tipo di imposta. L’adeguamento o la modifica della struttura dell’IVA – in termini di portata o aliquota-può avere un impatto sull’economia nel suo complesso attraverso canali diversi:

- Può influenzare il comportamento di risparmio

Gli economisti, come comune in una vasta gamma di questioni economiche, spesso non sono d’accordo sulle implicazioni dei vari oneri fiscali. La discussione sulla scelta tra l’imposta sul reddito e l’imposta sui consumi costituisce uno di questi temi caldi. Una parte considerevole della professione ritiene che l’imposta sul reddito distorce il comportamento di risparmio in quanto riduce i guadagni, riducendo così il reddito disponibile (la parte di reddito disponibile dopo la tassazione) che le persone potrebbero dedicare al risparmio. D’altra parte, una tassa sui consumi emerge solo quando i risparmi sono spesi; quindi non altera le decisioni di risparmio. Poiché un maggiore risparmio contribuisce a maggiori investimenti, affidarsi maggiormente all’imposta sul consumo può favorire maggiormente la crescita economica.

Negli Stati Uniti, le entrate pubbliche dipendono maggiormente dalle imposte sul reddito personale rispetto ai paesi europei, dove le imposte sui consumi costituiscono la parte più alta dei redditi governativi. Ci sono stati diversi tentativi di spostare il sistema di tassazione degli Stati Uniti verso la tassazione basata sul consumo, in quanto i sostenitori di tale cambiamento sostengono che incoraggerebbe gli individui a risparmiare di più. Un maggiore risparmio favorirebbe quindi la crescita economica della produttività e del tenore di vita.

Al contrario, i promotori dell’attuale imposta sul reddito ritengono che le persone non cambierebbero molto la loro abitudine al risparmio in risposta a tale cambiamento nel sistema fiscale. Affrontando questa preoccupazione, i responsabili politici americani hanno adeguato la legge sull’imposta sul reddito per compensare un tale effetto negativo. I contribuenti possono regolare un importo limitato su un conto di risparmio speciale(ad esempio conti pensionistici individuali e piani 401 (k)) che non è soggetto a tassazione fino a quando non ritirano i loro soldi durante il pensionamento. In tal caso, le persone che salvano attraverso questi conti alla fine tassati in base al loro consumo piuttosto che il loro reddito.

- Ridistribuisce il reddito nell’economia

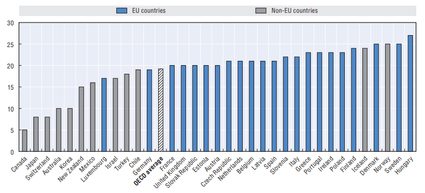

Saldamente collegato all’argomento sul tema del comportamento di risparmio, le leggi fiscali che promuovono il risparmio impongono anche un peso più sostanziale alle persone con reddito più basso. È così perché le famiglie a basso reddito di solito non possono permettersi risparmi e tendono a spendere tutto il loro reddito per il consumo quotidiano; così un tale sistema riduce il carico fiscale sulle persone più ricche e spinge il governo a imporre una tassa più alta sui poveri. Ne consegue che nei paesi in cui le entrate fiscali dipendono fortemente dalle imposte sui consumi, come un’elevata aliquota IVA, può aumentare il divario tra ricchi e poveri, aumentando così la disuguaglianza nella società. La figura seguente mostra l’aliquota normale dell’IVA nei paesi OCSE nel 2016. L’aliquota standard più alta (27%) appartiene all’Ungheria; tuttavia, è compensata da aliquote ridotte applicate agli alimenti e alle case di nuova costruzione per aiutare i poveri e sostenere le famiglie.

Fonte: Tendenze dell’imposta sul consumo (2016), OCSE.

- Può alterare il livello dei prezzi

L’attuazione o l’adeguamento dell’aliquota IVA possono influire sul livello dei prezzi, sebbene la sua entità e il suo effetto duraturo dipendano non solo dalla concezione della legge fiscale, ma anche dai fattori economici e dalla reazione degli attori economici a tale cambiamento. Per vedere questo, consideriamo un aumento dell’aliquota IVA in un paese. L’effetto immediato della modifica è certamente un aumento dei livelli di prezzo dei prodotti soggetti ad IVA; tuttavia, il suo effetto inflazionistico può essere mitigato se il venditore non trasferisce tale costo interamente al cliente finale. Tale situazione può verificarsi in settori in cui la concorrenza è elevata tra i venditori o la domanda dei consumatori è più sensibile alle variazioni dei prezzi. In altre parole, l’intero effetto sui prezzi dipende in gran parte dall’elasticità dei prezzi della domanda. Inoltre, il governo può costringere i venditori a non aumentare i prezzi, implementando così una cosiddetta misura dei massimali di prezzo, che smorzano ulteriormente l’effetto dei prezzi. Tuttavia, anche se uno spostamento dell’aliquota IVA induce una variazione dei prezzi, la durata dell’effetto è piuttosto breve e difficilmente induce un aumento sostenuto del tasso di inflazione.

- Stabilizzatore automatico

Poiché le tasse governative, in generale, emergono dalle attività economiche, il loro livello dipende in gran parte dal prodotto interno lordo reale (PIL). L’imposta sul valore aggiunto si muove in particolare di pari passo con la produzione economica a causa del suo carattere basato sui consumi. Quando il reddito cresce, le persone spendono di più su beni e servizi, quindi le entrate fiscali aumentano automaticamente. In altre parole, una percentuale del reddito totale prodotto in un paese scorre verso il governo a seconda dell’attività economica: maggiore attività economica significa maggiori entrate fiscali e minore PIL significa minori entrate fiscali. Tuttavia, poiché i consumi costituiscono una parte considerevole del PIL, la maggior parte di essi confluisce nel governo, mentre una percentuale minore rientra nell’economia (come forma di consumo) e contribuisce alla crescita economica. Ne consegue che le tasse possono essere considerate come uno stabilizzatore automatico poiché proteggono l’economia dal surriscaldamento, ma possono anche sostenere l’attività economica quando la produzione è inferiore al previsto. Inoltre, il governo può aumentare i consumi riducendo le aliquote IVA; tuttavia, gli effetti di queste politiche sono ambigui e difficilmente duraturi.