Benjamin Franklin in 1798 verklaarde: “In deze wereld is niets zeker, maar dood en belastingen.”De griezelige uitspraak werd niet tevergeefs verklaard: belasting is een veel voorkomend kenmerk van het dagelijks leven sinds zijn eerste verschijning – volgens Burg (2004) was het oude Egypte rond 2390 v.Chr. waar de belasting voor het eerst werd ingesteld en geïnd in de vorm van granen. Met de komst van de industrialisatie, de reikwijdte van het belastingbeleid geleidelijk uitgebreid en, tegen de 19e eeuw, belasting was een deel van bijna elk type van menselijke activiteit en consumptie in meer geavanceerde landen. Aangezien de belasting van de overheid gewoonlijk goed is voor een aanzienlijk deel van de overheidsinkomsten, heeft deze verandering onze financiële zaken grondig beïnvloed – VATs politieke en economische zorgen werden van het grootste belang.

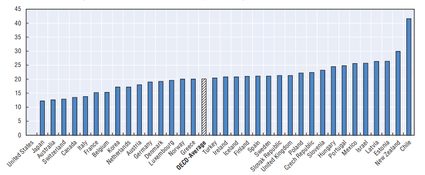

de volgende grafiek toont het aandeel van de BTW als percentage van de totale belasting in 2014 in de verschillende landen.

bron: Inkomstenstatistieken (2016), OESO.

de economische gevolgen van belastingheffing kunnen veranderen afhankelijk van de theoretische benadering en de aard van de belasting. Aanpassing of wijziging van de BTW-structuur – qua toepassingsgebied of belastingtarief – kan de economie als geheel via verschillende kanalen beïnvloeden:

- het kan het spaargedrag beïnvloeden

economen, zoals gebruikelijk in een breed scala van economische kwesties, zijn het vaak oneens over de implicaties van verschillende belastingdruk. De discussie over de keuze tussen inkomstenbelasting en verbruiksbelasting vormt een van deze verhitte onderwerpen. Een aanzienlijk deel van het beroep is van mening dat inkomstenbelasting verstoort spaargedrag als het vermindert de inkomsten, waardoor het besteedbare inkomen (het deel van het inkomen dat beschikbaar is na belastingen) dat mensen kunnen besteden aan het sparen. Aan de andere kant ontstaat er pas een verbruiksbelasting als het spaargeld wordt uitgegeven; vandaar dat het spaarbeslissingen niet verandert. Aangezien hogere besparingen bijdragen aan hogere investeringen, kan een beroep op verbruiksbelasting meer bevorderlijk zijn voor economische groei.

in de Verenigde Staten zijn de overheidsinkomsten meer afhankelijk van de personenbelasting dan in de Europese landen, waar de Verbruiksbelastingen het hoogste deel van het overheidsinkomen uitmaken. Er waren verschillende pogingen om het Amerikaanse belastingstelsel in de richting van op consumptie gebaseerde belastingen te bewegen, omdat voorstanders van een dergelijke verschuiving beweren dat het individuen zou aanmoedigen om meer te besparen. Hogere besparingen zouden dan de economische groei van de productiviteit en de levensstandaard bevorderen.

daarentegen zijn voorstanders van de huidige inkomstenbelasting van mening dat mensen hun spaargedrag niet veel zouden veranderen als reactie op een dergelijke verschuiving in het belastingstelsel. Door dit probleem aan te pakken, hebben de Amerikaanse beleidsmakers de wet op de inkomstenbelasting aangepast om een dergelijk negatief effect te compenseren. Belastingplichtigen kunnen een beperkt bedrag afrekenen op een speciale spaarrekening (bijvoorbeeld individuele Afboekingsrekeningen en 401(k) – plannen) die niet aan belasting is onderworpen totdat zij hun geld opnemen tijdens hun pensionering. In een dergelijk geval, mensen die sparen via deze rekeningen uiteindelijk belast op basis van hun consumptie in plaats van hun inkomen.

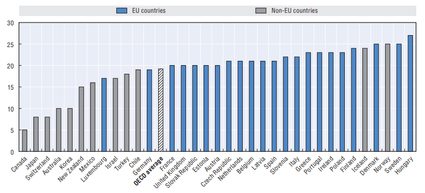

- het herverdeelt inkomen in de economie

nauw verbonden met het argument over het spaargedrag, leggen belastingwetten die sparen bevorderen ook meer gewicht op aan mensen met een lager inkomen. Het is zo omdat gezinnen met een lager inkomen zich meestal geen spaargeld kunnen veroorloven en ze de neiging hebben om al hun inkomen uit te geven aan dagelijkse consumptie; zo verlaagt een dergelijk systeem de belastingdruk op rijkere mensen en duwt de overheid om een hogere belasting op te leggen aan de armen. Hieruit volgt dat in landen waar de belastinginkomsten sterk afhankelijk zijn van Verbruiksbelastingen, zoals een hoog BTW-tarief, het verschil tussen arm en rijk kan vergroten, waardoor de ongelijkheid in de samenleving toeneemt. Onderstaande figuur toont het normale BTW-tarief in de OESO-landen in 2016. Het hoogste standaardtarief (27%) behoort toe aan Hongarije; het wordt echter gecompenseerd door verlaagde tarieven die worden toegepast op voedingsmiddelen en nieuwbouwwoningen om de armen te helpen en gezinnen te ondersteunen.

bron: Consumption Tax Trends (2016), OESO.

- het kan het prijsniveau wijzigen

de toepassing of aanpassing van het BTW-tarief kan het prijsniveau beïnvloeden, hoewel de omvang en het blijvende effect ervan niet alleen afhangen van de opzet van de belastingwet, maar ook van de economische factoren en de reactie van economische actoren op een dergelijke verandering. Om dit te zien, laten we eens kijken naar een verhoging van het BTW-tarief in een land. Het onmiddellijke effect van de verandering is zeker een stijging van het prijsniveau van producten die BTW-plichtig zijn; het inflatoire effect ervan kan echter worden verzacht als de verkoper dergelijke Kosten niet volledig aan de eindverbruiker overdraagt. Een dergelijke situatie kan zich voordoen in sectoren waar de concurrentie tussen verkopers groot is of waar de vraag van de consument gevoeliger is voor prijswijzigingen. Met andere woorden, het volledige prijseffect hangt grotendeels af van de prijselasticiteit van de vraag. Bovendien kan de overheid verkopers dwingen om de prijzen niet te verhogen, dus een zogenaamde prijs plafonds maatregel implementeren, die verder temperen het prijs-effect. Hoewel een verschuiving van het BTW-tarief echter tot prijswijzigingen leidt, is de duur van het effect vrij kort en leidt het nauwelijks tot een aanhoudende stijging van de inflatie.

- automatische stabilisator

aangezien de overheidsbelastingen in het algemeen uit economische activiteiten voortvloeien, hangt het niveau ervan grotendeels af van het reële bruto binnenlands produkt (BBP). De belasting over de toegevoegde waarde gaat met name gepaard met de economische productie vanwege het consumptieve karakter ervan. Wanneer het inkomen groeit, geven mensen meer uit aan goederen en diensten, waardoor de belastinginkomsten automatisch toenemen. Met andere woorden, een percentage van het totale inkomen dat in een land wordt geproduceerd, stroomt naar de overheid afhankelijk van de economische activiteit: hogere economische activiteit betekent hogere belastinginkomsten en een lager BBP betekent lagere belastinginkomsten. Aangezien de consumptie echter een aanzienlijk deel van het BBP uitmaakt, vloeit dit grotendeels naar de overheid, terwijl een kleiner deel terugvloeit naar de economie (als vorm van consumptie) en bijdraagt aan de economische groei. Hieruit volgt dat belastingen kunnen worden beschouwd als een automatische stabilisator omdat zij de economie beschermen tegen oververhitting, maar ook de economische activiteit kunnen ondersteunen wanneer de productie lager is dan verwacht. Bovendien kan de overheid de consumptie stimuleren door de BTW-tarieven te verlagen, maar het effect van dit beleid is dubbelzinnig en nauwelijks langdurig.