Welkom bij de derde aflevering van onze groep Captives 101-serie: “Hoe werkt een captive-verzekeringsprogramma?”Klik hier om de eerste twee artikelen in de serie te bekijken, die de vragen beantwoorden “Wat is een Captive-verzekeringsmaatschappij?”en” Wat is een Groepsgevangenis?”

Captive insurance heeft de afgelopen jaren een historische groei doorgemaakt. Vandaag de dag zijn er wereldwijd meer dan 7.000 captive-verzekeringsmaatschappijen, tegenover slechts 1.000 in 1980. Hoewel deze groei is indrukwekkend, captive verzekering programma ‘ s zijn nog steeds niet zo goed begrepen als conventionele verzekering plannen.

om de kloof te helpen dichten, zal dit artikel de vraag behandelen: “Hoe werkt een captive-verzekeringsprogramma?”Om dat te beantwoorden, zullen we kijken naar twee fundamentele onderdelen van een groep captive insurance programma:

- de risk-reward loss-funding formule

- de structuur van het programma

dit artikel zal zich richten op de manier waarop de groep captives waarmee we werken typisch (maar niet altijd) structuur en hun verzekeringsprogramma’ s financieren. Houd er rekening mee dat er verschillende manieren zijn om een groep captive te bedienen, en de onderstaande beschrijvingen zijn mogelijk niet van toepassing op alle captive-verzekeringsprogramma ‘ s.1

Nr. 1: Een Risk-Reward-formule om verliezen te financieren

in de context van de groep captives waarmee we werken, is de uitleg van de risk-reward-formule die wordt gebruikt om verliezen te financieren essentieel bij het beantwoorden van de vraag ” Hoe werkt een captive-verzekeringsprogramma?”

Captive Resources ontwikkelde de risk-reward-formule in de jaren tachtig en is uitgegroeid tot de basis van ons captive-model. Billijk en gemakkelijk te begrijpen, de formule omvat risicodeling Onder het lidmaatschap voor ernstige verliezen en zorgt ervoor dat de premies van leden weerspiegelen hun risico’ s en verlies geschiedenis.

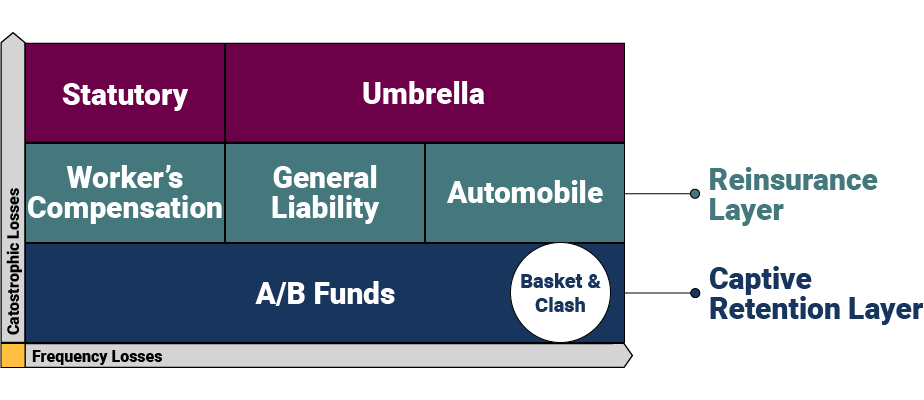

de financieringsformule is opgebouwd rond verschillende lagen, ontworpen om verschillende risiconiveaus te hanteren en leden te beschermen tegen catastrofale en totale verliezen. Hier is een visuele representatie op hoog niveau van de formule en zijn lagen.

Captive-Retentielaag

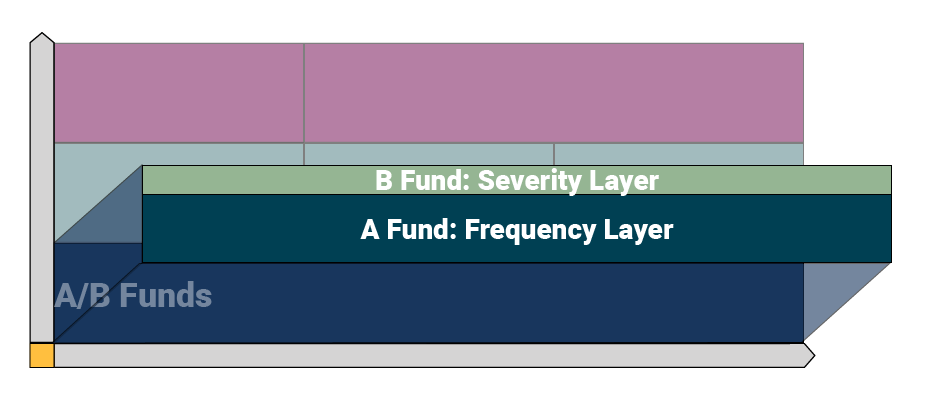

in de captive-retentielaag zijn de verliezen de verantwoordelijkheid van de captive. Deze laag bestaat uit twee lagen: de A-en B-Verliesfondsen. Het bedrag dat een captive behoudt varieert afhankelijk van de behoeften van elke groep, maar varieert meestal van $250.000 tot $500.000.

de captives maken gebruik van een onafhankelijke actuaris om te projecteren hoeveel elk lid nodig heeft om bij te dragen aan zijn A/B-fondsen. De actuaris gebruikt de werkelijke verliesgeschiedenis van het lid om in te schatten hoeveel het bedrijf nodig zal hebben om zijn jaarlijkse verliezen te financieren.

de groep captives gebruiken het A-fonds als de” Frequentielaag ” om kleinere claims af te handelen. Het A fonds betaalt claims tot een bepaald kostenniveau bepaald door elke captive — voor dit artikel gebruiken we $100.000 als voorbeeld. Functioneel betekent dit dat het A fonds zal betalen voor claims tussen $0 en $100.000 per voorval.

het B-fonds vertegenwoordigt de” Ernstlaag ” die Grotere vorderingen behandelt. Het B-fonds betaalt voor vorderingen boven het A-fonds tot een bepaald niveau dat door de captive wordt bepaald. In dit voorbeeld gebruiken we $ 400.000 als plafond voor deze laag, wat betekent dat het B-fonds claimkosten tussen $100.001 en $400.000 per voorval zou behandelen. De B-Fund-laag is waar risicodeling / verschuiving plaatsvindt, wat betekent dat captive-leden verliezen delen in deze laag.

de captives bieden doorgaans ook manddekking (voorvallen met meerdere dekkingslijnen) en botsende dekking (twee of meer verzekeraars lijden verlies door hetzelfde voorval) voor extra bescherming.

Herverzekeringslaag

boven de captive retentielaag bevindt zich de herverzekeringslaag, waarbij het risico over de verschillende dekkingslijnen wordt overgedragen aan een conventionele verzekeringsmaatschappij (bv. beloning van werknemers, algemene aansprakelijkheid en automobiel). Herverzekering beschermt de captive tegen catastrofale verliezen die de captive-retentie tot een bepaalde drempel overschrijden-we gebruiken hier $1 miljoen als voorbeeld. In ons lopende voorbeeld, dat betekent dat de herverzekeringslaag zal omgaan met verliezen tussen $ 400.001 en $1 miljoen.

overkoepelende en statutaire Limietlaag

de volgende laag bestaat uit twee elementen:

- paraplu dekking: Geplaatst buiten de captive voor extra flexibiliteit (waardoor individuele leden om verschillende limieten te beveiligen), paraplu dekking zit boven de herverzekeringslaag voor algemene aansprakelijkheid en auto dekking.

- wettelijke limieten: boven de dekking van de werknemersvergoeding geplaatst om te voldoen aan de eisen van de individuele staat.

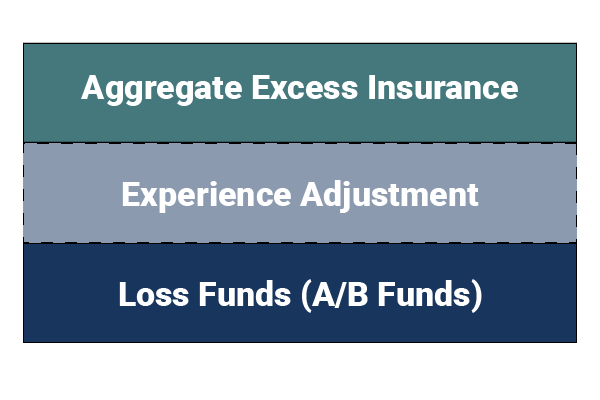

geaggregeerde dekking van verliezen

de lagen hierboven beschermen de captive tegen grote verliezen, maar wat gebeurt er wanneer de leden van een captive een groot aantal geringe vorderingen ondervinden? De captive aankopen aggregeren overtollige verzekering om zichzelf te beschermen tegen onverwachte frequentie vorderingen. In het onwaarschijnlijke geval dat de captive zijn verliesgelden opzuigt, zou het totale overschot dalen en zouden eventuele extra vorderingen in de captive-retentielaag worden betaald.

de captives hebben ook een ingebouwd mechanisme dat bekend staat als een” Ervaringsaanpassing ” — een vooraf ingesteld dollarbedrag dat elk lid wordt beoordeeld als zijn verliezen de actuariële prognoses overschrijden. De aanpassing wordt in werking gesteld voordat de totale overtollige verzekering wordt afgesloten om ervoor te zorgen dat de captive over voldoende financiering beschikt, leden-tot-leden bescherming biedt en een grotere prikkel voor leden creëert om verliezen te voorkomen.

Nr. 2: De structurele stroom van een groep Captive-verzekeringsprogramma

de tweede essentiële component om te begrijpen hoe een groep captive-verzekeringsprogramma werkt, is de structurele stroom van de captive. De eenvoudigste manier om de stroom te illustreren is om eerst te kijken naar een conventionele verzekeringsregeling. Met traditionele verzekeringsprogramma ‘ s betaalt een verzekerde een premie aan zijn makelaar, die op zijn beurt een verzekeringspolis en diensten koopt van een vervoerder namens de verzekerde. De conventionele regeling biedt verzekeraars weinig controle over de vervoerder, eventuele herverzekeraars die zij kan gebruiken, de exploitatiekosten, schadebeheer en andere essentiële verzekeringsfuncties.

in een groep captive-verzekeringsprogramma wordt de structurele stroom ontbundeld — waardoor de verzekerde veel meer controle over de diensten krijgt en de captive beter wordt afgezonderd van volatiele marktomstandigheden.

hier is een overzicht van de belangrijkste deelnemers aan een captive-verzekeringsprogramma:

- verzekerd: werkt met zijn verzekeringsmakelaar om een gevangene te vinden die aan de behoeften van het bedrijf voldoet.

- Broker: een vertrouwde adviseur die de verzekerde op regelmatige basis ondersteunt.

- Captive Consultant: Een onafhankelijke consultant die ondersteuning, coördinatie en toezicht biedt aan de captive.

- Captive Manager: een full-service managementbedrijf dat captive-verzekeringsdiensten levert, zoals licentieaanvraag, captive-vorming, boekhouding en meer.

- verzekeringsmaatschappij: een vervoerder is nog steeds betrokken bij het captive-model om de polissen uit te geven, het totale eigen risico en de wettelijke dekking te bieden en het volledige financiële risico van het programma te ondersteunen.

- Captive – Verzekeringsmaatschappij: Typisch veronderstelt de eerste laag van verliezen en vertegenwoordigt het gedeelte van de verzekeringsovereenkomst die het lid voorziet van de eigendom, controle, het verzekeren van winsten, en inkomen uit beleggingen.Risk Control Provider: een onafhankelijke onderneming die nauw samenwerkt met de leden en captive consultant om leden te helpen verliezen te verminderen.

- schaderegelaar: een third-party administrator (TPA) die zich toelegt op de afhandeling van claims voor captive-leden.

- onafhankelijke actuaris: berekent het bedrag dat leden in hun verliesfondsen storten en voert andere noodzakelijke actuariële functies uit.

wilt u meer weten over captive-verzekeringsprogramma ‘ s van de groep? Neem vandaag nog contact op met Captive Resources.

blijf op de hoogte van het laatste nieuws en inzichten in de captive-industrie van de groep door u te abonneren op Captive Resources.